Environment

気候変動

方針・基本的な考え方

持続可能な開発目標(SDGs)やパリ協定の国連での採択等、気候変動や自然災害の増加・激甚化傾向は世界の喫緊の課題であり、社会の持続可能性を追求していく上で、企業の責任ある対応がますます重要になっています。

三井物産が特定したマテリアリティには、「持続可能な安定供給の基盤をつくる」や「環境と共生する世界をつくる」が含まれ、環境方針においては、温室効果ガス(以下、GHG)の削減や気候変動の緩和と適応に貢献する事業の推進に努めることを掲げています。当社は気候変動を対応すべき社会課題の一つとして位置づけており、前中期経営計画から引き続き、低炭素社会の実現に向けて事業ポートフォリオの変革を継続しています。さらに、環境・クリーンテック分野の技術革新を事業機会とすることを戦略上の重点分野の一つと位置づけ、投資機会の追求・拡充に取り組んでいます。

当社は国際的な枠組みであるパリ協定や日本の中長期的な削減目標に寄与する目標を掲げ、世界のさまざまな国・地域の経済・社会の発展と、気候変動の緩和及び適応といった地球規模の課題の解決の両方に、幅広い事業活動を通じて貢献していきます。

2025年3月14日開催の事業説明会において、サステナビリティ経営の進捗として気候変動対応に関する取組状況を発表しました。詳細はリンク先をご参照ください。

TCFD提言に基づく情報開示

開示方針

当社は、2018年12月に、気候関連財務情報開示タスクフォース(TCFD)に賛同しており、TCFD提言に沿って、責任あるグローバル企業としてステークホルダーの要請を意識した積極的な情報開示を進めます。

ガバナンス

気候変動対応に関するガバナンス体制

当社では気候変動対応を経営上の重要課題と位置づけています。気候変動に関わる経営の基本方針、事業活動やコーポレートの方針・戦略は、経営会議の下部組織であるサステナビリティ委員会が企画・立案・提言を実施しています。サステナビリティ委員会の活動については、取締役会による監督が適切に図られる体制となっており、サステナビリティ委員会における気候変動の審議事項は、定期的に経営会議及び取締役会に付議・報告されます。2025年3月期はサステナビリティ推進活動実績及び活動方針、サステナビリティ情報開示の対応、役員報酬の評価手法、中期経営計画等、当社の気候変動への対応に関連する議題が取締役会に付議・報告されました。また、社外役員も含めた取締役・監査役が気候変動対応をテーマとしたフリーディスカッションを行う等、気候変動対応に関する活発な議論がなされています。

サステナビリティ委員会

| 管掌役員 | 代表取締役専務執行役員 兼 CSO(チーフ・ストラテジー・オフィサー)兼 サステナビリティ委員会 委員長 |

|---|---|

| 事務局 | サステナビリティ経営推進部、経営企画部 |

当社サステナビリティ経営の推進体制図やサステナビリティ委員会の活動に関する詳細はリンク先をご参照ください。

気候変動関連議題

サステナビリティ委員会における気候変動に関する主な議題は以下のとおりで、過去3年間で合計22件です。

- TCFD提⾔に基づく気候変動関連情報開⽰の拡充に関する報告

- 役員報酬の気候変動評価項⽬に関する審議

- 気候変動に係る外部環境と当社課題に関する報告

- Scope3算定とシナリオ分析の進捗状況に関する報告

- インベスターデイ「グリーントランスフォーメーションの実現に向けて」発表内容に関する報告

- 社内カーボンプライシング制度の更新と更なる活用に関する意見交換・審議

- 気候変動に関する集計概要と課題に関する報告・意見交換

- 気候変動関連開示拡充(Scope3排出量/削減貢献/移行リスク/物理的リスク)に関する報告

- 業績連動型譲渡制限付株式報酬制度における気候変動評価項目に関する審理・意見交換(2回)

- Scope1+2及びScope3カテゴリー15の排出量削減に関する意見交換

- Scope3排出量の集計速報と今後の方針に関する報告・意見交換

- TCFD開示拡充(移行リスク・物理的リスク)に関する報告

- 気候変動目標とScope3排出量に関する報告

- インベスターデイ気候変動パート内容骨子に関する報告

- 社内カーボンプライシング制度の更新に関する審議

- 事業計画 気候変動目標進捗(Scope1+2及びScope3カテゴリー15)に関する報告・意見交換

- 気候変動関連目標に関する意見交換

- サステナビリティ情報開示の進捗に関する報告

- 国際サステナビリティ基準審議会(ISSB)に関する検討状況と対応方針に関する報告

- 単体・連結子会社Scope1+2排出量半減目標進捗に関する報告

- 社内カーボンプライシング制度の更新に関する審議及び活用に関する報告

- 業績連動型譲渡制限付株式報酬制度における気候変動評価項目に関する審議・意見交換(3回)

サステナビリティ・アドバイザリー・ボード(SAB)、外部有識者との連携

気候変動を含む環境・社会テーマに関して知見を有する外部有識者から構成されるSABを設置し、メンバーからの情報や助言をサステナビリティ委員会の審議に活用しています。また、SABメンバーに限らず、外部有識者とのコミュニケーションを通じ、気候変動への適切な対応に努めています。

当社サステナビリティ経営の推進体制図やサステナビリティ委員会の活動に関する詳細はリンク先をご参照ください。

- サステナビリティへの考え方・推進体制:体制・システム

- サステナビリティへの考え方・推進体制:サステナビリティ委員会詳細

- サステナビリティへの考え方・推進体制:サステナビリティ・アドバイザリー・ボード(SAB)

気候変動対応の役員報酬制度への反映

2023年3月期より、新たに業績連動型譲渡制限付株式報酬制度を導入することを決定し、2022年6月22日の株主総会で承認されました。同報酬制度は、当社が社会的責任を果たしつつ中長期的な業績と企業価値の持続的な向上を図るインセンティブとして導入するもので、その評価指標の一つに、当社が重視すべき経営指標として気候変動対応を含むサステナビリティ各要素を含みます。詳細は、2025年3月期有価証券報告書「第4 提出会社の状況、4. コーポレート・ガバナンスの状況等(4)役員の報酬等」をご参照ください。

戦略

シナリオ分析の方針・プロセス

当社は、TCFDに2018年12月に賛同して以降、グローバルな経営環境の変化に対して、柔軟に対応し当社戦略のレジリエンスを高めるため、段階的にシナリオ分析に取り組んでいます。従来から、事業本部が対象事業のリスクと対策、定量的な影響度等を分析し、サステナビリティ委員会にて審議していますが、その重要性の高まりを受け、2023年3月期から事業計画の策定プロセスにシナリオ分析を統合しました。経営会議での報告・審議を経て取締役会にて承認される事業計画プロセスに組み込むことで、シナリオ分析の結果が経営にて確認・審議され、事業計画と事業ポートフォリオ戦略に反映されています。

選定したシナリオ

当社では、短期(0~1年間)、中期(1~10年間)、長期(10~30年間)の時間軸に分けて、最長2050年までのシナリオ分析を実施しています。シナリオ分析に際しては、IEA(国際エネルギー機関)が発行するWorld Energy Outlook(WEO)に記載のある以下のシナリオ等を参照して、移行リスク*1・機会の分析を行っています。一方、物理的リスク*2に関しては、IPCC(気候変動に関する政府間パネル)にて採用されているRCP(代表的濃度経路)も参考に、外部アドバイザーも活用し、物理的リスクの影響が高い投資先に関して将来(2030年及び2050年時点)の各リスク項目についての分析を実施しています。

*1 政策・法規制や、技術開発、市場動向、市場における評価等の変化によってもたらされるリスク

*2 気候変動に伴う自然災害や異常気象の増加等によってもたらされる物理的な被害等のリスク

- IEA Stated Policies Scenario(STEPS):現在公表されている各国の政策目標を反映したシナリオ

- IEA Announced Pledges Scenario(APS):政府の発表済み公約が実施された場合を想定したシナリオ

- IEA Net Zero Emissions by 2050 Scenario(NZE):地球温暖化を産業革命前に比べて1.5°C未満に抑える目標を達成するためのシナリオ

- IPCC RCP(代表的濃度経路)8.5シナリオ:2100年に世界の平均気温が約4°C上昇するシナリオ

主な気候変動リスクと機会

当社は、幅広い事業を世界各国・地域で展開していることから、気候変動に伴うさまざまなリスクと機会を、事業戦略策定において考慮しなければならない重要な要素の一つと捉えています。当社は気候変動に伴うリスクと機会を短中長期の時間軸と併せて特定し、定期的に見直しを行っています。また、各セグメントの環境・トレンドの変化やポートフォリオの入れ替え等の内外環境変化に応じて見直しを行い、適時適切に事業戦略に反映しています。なお、当社は中期経営計画2026において「サステナビリティ経営の更なる深化」をCorporate Strategyの一つとして掲げています。また、「Global Energy Transition」をKey Strategic Initiativesの一つとして設定し、エネルギー安定供給と気候変動対応の双方の観点から事業を通じた現実解の提供に努める方針です。また、財務計画の観点では、中期経営計画2026において、株主還元後キャッシュ・フローの黒字維持を前提としたキャッシュ・フロー・アロケーション見通しを策定しています。2025年5月時点の最新見通しにおいては、中期経営計画3年間累計で2.3兆円の成長投資への配分を見込んでいますが、この内、6,000億円を「Global Energy Transition」に配分し、移行計画に沿った取組みを進めていきます。

| 移行リスク | 政策・法規制リスク |

|

|---|---|---|

| 技術リスク |

|

|

| 市場リスク |

|

|

| 物理的リスク | 急性リスク |

|

| 慢性リスク |

|

また、経営環境を踏まえた各事業セグメントにおける環境認識並びにリスクと機会は、以下のとおりです。

| セグメント | リスク | 機会 |

|---|---|---|

| 金属資源 |

|

|

| エネルギー |

|

|

| 機械・インフラ |

|

|

| 化学品 |

|

|

| 鉄鋼製品 |

|

|

| 生活産業 |

|

|

| 次世代・機能推進 |

|

|

*CCS(Carbon Capture and Storage):CO2の回収・貯留

CCUS(Carbon Capture, Utilization and Storage):CO2の回収・利用・貯留

移行リスク分析

当社では、選定した事業に対して、複数の気候変動シナリオを活用して、移行リスクに伴う財務計画・事業戦略への影響や必要な対応策を検討しています。

シナリオ分析対象事業の選定

事業規模と気候変動インパクトを踏まえ、優先度を「高」「中」「低」に分類し、優先度「高」の事業をシナリオ分析の対象として選定しました。

事業分析結果

今回選定した10事業に対するシナリオ分析結果は以下のとおりです。シナリオ分析で参照したシナリオを以下のとおり現行シナリオ、移行シナリオに区分して整理しています。

- 現行シナリオ:

各国における現行の気候変動対応が維持されること等により、化石燃料をはじめとしたGHGを排出する資源の需要は新興国を中心に一定程度見込まれ、また気候変動に影響するビジネス上の慣行が一部で継続するシナリオ(STEPS等)。 - 移行シナリオ:

気候変動対応に向けた先進的な取組みや制度が国際的に発展、また、脱炭素化の技術革新と普及によって省エネと電化が進むことにより、化石燃料をはじめとしたGHGを排出する資源の需要が低迷し、再生可能エネルギー等の需要が急速に拡大するシナリオ(APS、NZE等)。

現行シナリオ及び移行シナリオにおいて、それぞれ現在から2050年にかけての対象事業への影響を以下3段階にて表示しています。また、特に事業規模と気候変動インパクトを勘案し重要度が高いと判断した石油・ガス開発事業及びLNG事業、原料炭事業、火力発電事業は、事業環境認識や各種シナリオを踏まえた当社が想定するベースケースをもとにした既存事業への2030年3月期、2040年3月期、2050年3月期断面における当期純利益への影響額を分析し3段階で表示しています。なお、分析には社内カーボンプライシング制度を使用しています。

対象事業への影響

:事業に好影響を及ぼす

:事業に好影響を及ぼす :横ばいか、事業にわずかな影響を及ぼす

:横ばいか、事業にわずかな影響を及ぼす :事業に、悪影響を及ぼす

:事業に、悪影響を及ぼす

対象事業への影響額

大:▲300百万米ドル以上▲500百万米ドル未満

中:▲100百万米ドル以上▲300百万米ドル未満

小:▲100百万米ドル未満

石油・ガス開発事業及びLNG事業

※下記表は横にスクロールしてご覧ください。

| 各シナリオ下における事業環境認識 | 事業環境認識に基づく事業への影響 | 対応策 | ||

|---|---|---|---|---|

| 現行シナリオ(STEPS等) 石油需要の成長は徐々に鈍化し2030年代半ばに需要がピークに達した後、2050年に向けて略横ばいになると見込みます。天然ガス需要は中国・インドを中心に、アジアの新興国の電力・産業セクター向けに堅調に拡大する見通しです。 移行シナリオ(2°C相当/APS等) 先進国の輸送セクターの電化を中心に低炭素化が進み、石油需要は2050年にかけて半減する見通しです。天然ガス需要も今後5~10年間は石炭火力代替として底堅いものの、2050年に向けては再生可能エネルギーの普及により発電セクターを中心に3分の2程度に減少見通しです。一方、水素原料用途等の新規需要は長期的に拡大する見通しです。 移行シナリオ(1.5°C/NZE等) 全世界の天然ガス需要は2025年以降緩やかに減少傾向となり、2030年以降2050年に向けて半減する見込みですが、世界的な低炭素の流れから、水素原料用途としての天然ガスの重要性はさらに大きくなる見通しです。一方、石油需要は2030年以降急激に減少し、2050年にかけ現在の4分の1程度まで減少する見通しです。 |

現行シナリオ |

移行シナリオ |

移行シナリオ |

当社エネルギーセグメントでは、世界の持続可能な成長のための安定供給の基盤を提供する目的から相対的にGHG排出の少ないガス・LNG事業を中心にエネルギー供給事業への継続的な取組みを推進しています。 その上で、今後の国際エネルギー情勢や地政学も考慮しながら、需給動向の急激な変化へのリスク耐性を高めるべく、既存事業資産の競争力強化、GHG排出量削減や低炭素化取組みも含め、資産価値向上に継続的に取り組みます。 特に、新規案件については各国の政策転換や炭素税導入等、潜在的な将来のカーボンコストも考慮の上、競争力の高い案件を厳選していくとともに、時機を捉えた資産リサイクルも含め、バランスの取れた事業資産ポートフォリオを構築していきます。 バリューチェーン全体での低炭素化へも貢献しながら、トランジションエネルギーであり次世代燃料の原料ともなりうる天然ガスの上流開発や液化能力の増強に引き続き取り組みます。 上流事業知見を活かし、技術開発動向や各国制度改革にも留意しつつCCS/CCUS事業や地熱事業、ガス上流資産や既存顧客のネットワークを活かしたアンモニア事業等の早期商業化を目指します。 |

| 量の拡大と質の改善というDual Challengeに直面する中、再生可能エネルギーは着実に拡大する一方、当面、化石燃料が主要エネルギー源として不可欠であることは不変です。いずれのシナリオにおいても石油需要はピークアウトし、横ばいか減少を見込みますが、今後、当社の原油・ガス持分権益生産量におけるガス生産比率の上昇が見込まれることから、その影響は限定的です。 天然ガスは、環境負荷が比較的低く、気候変動の課題に対処しつつ拡大する需要を満たす現実解として、重要なトランジションエネルギーです。当社は、両移行シナリオ下において、中期的にはアジアを中心としたLNG/天然ガスの堅調な需要を見込むものの、移行シナリオ(1.5°C)下においての需要減少を踏まえると上流資産の価値が毀損するリスクがあり、需要動向と当社事業への影響については継続的な検証・モニタリングが必要です。 |

||||

※下記表は横にスクロールしてご覧ください。

| 移行シナリオにおける影響額及び前提条件 | |||||

|---|---|---|---|---|---|

| 2°C相当/APS等 | 1.5°C/NZE等 | ||||

| 2030年3月期 小 |

2040年3月期 小 |

2050年3月期 小 |

2030年3月期 大 |

2040年3月期 大 |

2050年3月期 中 |

| 石油・ガス開発事業及びLNG事業での移行シナリオ分析では、商品の市場性の高さからその需給は中長期的には商品価格に反映されるものと見なし、IEA World Energy Outlook(APSシナリオ/NZEシナリオ)他の市況見通しも参考にしながら、当社保有資産の商品価格の下方耐性を中心に分析しています。 なお、本分析にあたっては既存事業への影響を見極めることを主たる目的としていることから保有資産を生産終了に至るまで継続保有する前提としています。 |

|||||

2025年3月期決算 プレゼンテーション資料 (PDF 7.95MB)_P.36 エネルギー:主な事業一覧

原料炭事業

※下記表は横にスクロールしてご覧ください。

| 各シナリオ下における事業環境認識 | 事業環境認識に基づく事業への影響 | 対応策 | ||

|---|---|---|---|---|

| 現行シナリオ(STEPS等) 先進国では、粗鋼生産量減少やスクラップ活用による高炉比率低下を背景に、2030年代から需要が漸減する一方で、インド・東南アジア地域では、高炉増設による2020年代後半以降の需要増加を見込みます。世界全体の原料炭需要は、2050年に向けて足元水準から緩やかに増加します。 原料炭の供給量は、新規計画等の増加が既存炭鉱の終掘により相殺されることで、中長期的に横ばいで推移し、需給のタイト化が見込まれます。 移行シナリオ(2°C相当/APS等) 現行シナリオで見込む、先進国でのスクラップや代替原料等の使用がさらに加速することから、原料炭の需要は中長期的に横ばいで推移し、2050年時点においても足元の水準にとどまる見通しです。 供給側では各国の気候変動取組み強化を背景に、新規・拡張計画の開発許認可取得・資金調達が難化し、供給量が減少、需給がさらにタイト化する可能性があります。 移行シナリオ(1.5°C/NZE等) 脱炭素化要求の更なる高まりを受けて、より効率的な鋼材使用等も進展し、他シナリオと比して粗鋼生産量、原料炭需要ともに一段の減少が見込まれます。 供給側の新規・拡張計画は、移行シナリオ(1.5°C)下ではさらに実行の難易度が上がり、供給量が減少、需給の一層のタイト化が進む可能性があります。 |

現行シナリオ |

移行シナリオ |

移行シナリオ |

原料炭は中長期的に堅調な需要が見込まれることから、当社保有資産の優良化に努め、需要家への安定供給を果たします。また、外部環境の変化を注視しつつ、事業パートナーと共に脱炭素社会を見据えた、随伴メタンガスの利活用や燃料・原料代替等の取組みを強化していきます。 |

| 現行シナリオでは、原料炭需要が微増で推移し、当社保有資産の競争力も維持されるため、事業収益性は底堅く推移する見込みです。 移行シナリオ(2°C相当/APS等・1.5°C/NZE等)では、需要減少に対して供給側での新規・拡張計画の実行が滞ることによって供給量も減少し、当社保有資産の競争力は維持されますが、排出削減技術導入、環境対応、資金調達コストの上昇が見込まれます。 ただし、同コストが原料炭価格に与える影響は、各国の政策・方針動向による事業インパクトと併せて継続的な検証が必要です。 なお、石炭事業において一般炭炭鉱権益を保有していません。また、新たな一般炭炭鉱権益を取得しない方針です。 |

||||

※下記表は横にスクロールしてご覧ください。

| 移行シナリオにおける影響額及び前提条件 | |||||

|---|---|---|---|---|---|

| 2°C相当/APS等 | 1.5°C/NZE等 | ||||

| 2030年3月期 大 |

2040年3月期 小 |

2050年3月期 小 |

2030年3月期 大 |

2040年3月期 小 |

2050年3月期 小 |

| 原料炭事業の移行シナリオ分析では、IEA World Energy Outlook(APSシナリオ/NZEシナリオ)他の見通し及び、需要家のカーボンニュートラルに向けた動向を参考に、製鉄原料の需給・商品価格を分析しています。また本事業に伴うGHG排出量に対するカーボンコストも考慮しています。 なお、本分析にあたっては既存事業への影響を見極めることを主たる目的としていることから既存事業を採掘終了まで継続保有する前提としています。 |

|||||

2025年3月期決算 プレゼンテーション資料 (PDF 7.95MB)_P.34 金属資源:主な事業一覧

火力発電事業

※下記表は横にスクロールしてご覧ください。

| 各シナリオ下における事業環境認識 | 事業環境認識に基づく事業への影響 | 対応策 | ||

|---|---|---|---|---|

| 現行シナリオ(STEPS等) 化石燃料由来の発電量は先進国を中心に長期的に緩やかに減少します。一方、電力需要が今後も成長し、かつ再生可能エネルギーのみで供給対応が困難な一部新興国では中期的に新設需要が継続する見通しです。 移行シナリオ(2°C相当/APS等) 化石燃料由来の発電量は先進国を中心に、中長期的に現行シナリオより速い速度で減少する見通しです。先進国では再生可能エネルギーへの転換が進むものの、新興国では2050年時点でも一定の石炭火力発電需要を見込みます。また、先進国・途上国共に、トランジションエネルギーとしてのガス火力発電の需要は中長期的に継続する見通しです。 移行シナリオ(1.5°C/NZE等) 脱炭素化の潮流の急速な進展を背景に電力需要が中長期的に大幅に増加し、2050年には現行シナリオ対比で50%増の電力需要を見込みます。2°C相当/APS等シナリオと比較し、化石燃料由来の発電量は速い速度で減少し、2050年時点ではCCUS等の脱炭素設備付の発電所が主流となる一方で、再生エネルギー比率がさらに高まり、電力需要の大部分を再生エネルギー、主に風力と太陽光で賄う見通しです。 |

現行シナリオ |

移行シナリオ |

移行シナリオ |

時代の変遷に応じた発電事業ポートフォリオの良質化に向け、以下の対応を進める方針です。 石炭火力発電事業: 新規事業には取り組みません。既存事業*については、現事業者の責任として2040年代まで継続する売電契約が地域社会に与える影響への対応を考慮しつつ、適切な経済性を確保することを前提として、2040年に向けた撤退の検討を進めます。 ガス・石油火力発電事業: 既存事業については、事業者として安定供給の責任を果たしつつ、案件ごとに都度保有意義の検証を進めます。 新規のガス火力発電事業については、トランジションエネルギーとしての必要性や、潜在的な将来のカーボンコストを勘案の上、各地域の電源構成・電力需要見通しも踏まえて取組み検討します。 *マレーシア・モロッコにおいて参画中 |

| 当社発電事業ポートフォリオは、発電量ではなく、稼働可能な発電容量に対して対価が支払われる長期売電契約付が大半を占め、外部環境の変化が既存事業へ与えるインパクトは限定的です。 ただし、移行シナリオ下においては、脱炭素化の世界的な潮流が急速に加速し、一部資産では売電契約終了後の事業性に影響を及ぼす可能性があり、座礁資産化リスクの継続的な検証・モニタリングが必要です。 |

||||

※下記表は横にスクロールしてご覧ください。

| 移行シナリオにおける影響額及び前提条件 | |||||

|---|---|---|---|---|---|

| 2°C相当/APS等 | 1.5°C/NZE等 | ||||

| 2030年3月期 小 |

2040年3月期 小 |

2050年3月期 小 |

2030年3月期 小 |

2040年3月期 小 |

2050年3月期 小 |

| 移行リスクシナリオ分析にあたっては、長期売電契約(PPA)期間中は、カーボンコストは原則PPA規定に基づき売電先(オフテイカー)への売電価格に転嫁されると見なして影響額を算出し、PPA終了後にカーボンコストの反映により赤字が継続する資産は保有方針を見直す前提としています。また、火力発電資産のリサイクル戦略に基づく一部資産の売却も分析に織り込んでいます。 | |||||

発電事業一覧(ガス火力発電事業、石炭火力発電事業、石油火力発電事業)2025年3月末現在(PDF 449KB)

鉄鉱石事業

※下記表は横にスクロールしてご覧ください。

| 各シナリオ下における事業環境認識 | 事業へのインパクト | 対応策 | ||

|---|---|---|---|---|

| 現行シナリオ(STEPS等) 世界最大の生産国である中国での粗鋼生産量は今後減少を見込む一方で、インド・東南アジアにおける生産量増加がそれを補い、中長期的に世界粗鋼生産は堅調に推移する見通しです。 移行シナリオ(2°C相当/APS等) 電炉比率の上昇や高品位鉱を主に使用する直接還元鉄の生産量の増大を受けて、高品位鉱の需要増大とそれに伴う高品位鉱、低品位鉱に対するプレミアム、ディスカウントの拡大を見込みます。 移行シナリオ(1.5°C/NZE等) 低炭素化要求の更なる高まりを受けて、鉄スクラップや直接還元鉄の更なる活用拡大のみならず、より効率的な鋼材使用の進展等に伴い粗鋼生産量自体も減少、移行シナリオ(2°C相当/APS等)に比して鉄鉱石需要の減少が見込まれます。 |

現行シナリオ |

移行シナリオ |

移行シナリオ |

鉄鋼業の低炭素化手段である電炉法の普及率や新製鉄技術の変化スピード等を注視しつつ、当面は当社資産の競争力強化に努めながら、需要家への安定供給を果たしていきます。また、外部環境の変化を注視しつつ、事業パートナーと共に脱炭素社会を見据えた取組みを強化していきます。 |

| 粗鋼生産量は2020年代半ばの中国ピークアウトの影響を受けるも、インド、東南アジアが中国の減少を補うと見込んでいます。現行・移行(2°C相当/APS等)いずれのシナリオ下でも中長期的に粗鋼生産及び鉄鉱石の需要は底堅い見通しですが、移行シナリオ(1.5°C/NZE等)下では他シナリオに比して鉄鉱石需要の減少が見込まれます。移行シナリオ(2°C相当/APS等)では高品位・低品位鉱に対するプレミアム・ディスカウントの拡大を織り込んでいますが、全体収益の中での影響は限定的です。移行シナリオ(1.5°C/NZE等)でも同様の傾向を見込みますが、需要減少に伴い鉄鉱石価格及び収益性への下方圧力が想定されます。 各国の政策・方針動向による事業インパクトは継続的な検証が必要です。 |

||||

2025年3月期決算 プレゼンテーション資料 (PDF 7.95MB)_P.34 金属資源:主な事業一覧

海洋油・ガス田生産設備事業

※下記表は横にスクロールしてご覧ください。

| 各シナリオ下における事業環境認識 | 事業へのインパクト | 対応策 | ||

|---|---|---|---|---|

| 現行シナリオ(STEPS等) 石油需要の成長鈍化に伴い、新規生産設備の需要は中長期的に低減しますが、その時間軸には地域差があります。 移行シナリオ(2°C相当/APS等) 先進国の電化促進等により、現行シナリオよりも早期に石油需要が低減し、2050年にかけて半減、これに伴い新規生産設備の需要は現行シナリオより速く低減する見通しです。 移行シナリオ(1.5°C/NZE等) 石油需要は2030年以降急激に減少し、2050年にかけて現在の4分の1程度まで減少する見通しです。需要の急激な減少に伴い、原油価格は現行シナリオと比較し2030年には2分の1程度、2050年には4分の1程度まで下落する見通しです。これに伴い新規生産設備の需要は移行シナリオ(2°C相当/APS等)以上に低減する見通しです。 |

現行シナリオ |

移行シナリオ |

移行シナリオ |

中長期的に需要が減少するシナリオを考慮し、既存事業で培った知見を活かせる分野(浮体式洋上風力等)への業態変革に取り組みます。 |

| 当社の浮体式海洋原油・ガス生産貯蔵積出設備や掘削船等の海洋油・ガス田開発・生産設備に関する事業は2030年以降も継続する案件の多くが長期契約に基づく顧客先における長期使用がコミットされており現行シナリオ・移行シナリオによる既存事業への影響は限定的となることを見込んでいます。ただし、移行シナリオ(1.5°C/NZE等)においては、2030年以降の大幅な石油需要減と原油価格下落がエネルギー企業の生産活動の継続性に影響を及ぼす可能性があり、事業へのインパクトの継続的な検証・モニタリングが必要です。 | ||||

ガス配給事業

※下記表は横にスクロールしてご覧ください。

| 各シナリオ下における事業環境認識 | 事業へのインパクト | 対応策 | ||

|---|---|---|---|---|

| 現行シナリオ(STEPS等) 天然ガス需要は新興国のガス需要増加に伴い、堅調に増加する見通しです。 移行シナリオ(2°C相当/APS等) 天然ガス需要は、今後5~10年間は石炭火力代替として底堅いも、2050年に向けては再生可能エネルギーの普及により発電セクターを中心に3分の2程度に減少する見通しです。なお、新興国においては引き続きガス需要を見込むものの現行シナリオに比し成長は鈍化する見通しです。 移行シナリオ(1.5°C/NZE等) 全世界の天然ガス需要は2025年以降緩やかに減少傾向となり、2030年以降2050年に向けて半減する見通しです。また、石油需要は2030年以降急激に減少し、2050年にかけて現在の4分の1程度まで減少する見通しです。 |

現行シナリオ |

移行シナリオ |

移行シナリオ |

GHG排出量削減やバイオガス活用等の取組みも含め、資産価値向上に継続的に取り組みます。新規案件については、潜在的な将来のカーボンコストを考慮し取り組んでいます。 |

| 当社ガス配給事業は、新興国に位置し、長期契約に基づく公共及び規制事業として対象域内での独占的ガス配給権が確保されています。新興国のガス需要が中長期的に見込まれる現行シナリオ・移行シナリオ(2°C相当/APS等)においては、既存事業への影響は限定的となることを見込んでいます。移行シナリオ(1.5°C/NZE等)においては、石油生産減退に伴う随伴ガス減少と発電セクターの再生エネルギー比率が急速に高まることにより新興国においてもガス需要が減少することが想定され、ガス配給量の減少により事業収入へ影響を及ぼす可能性があります。 | ||||

LNG船事業

※下記表は横にスクロールしてご覧ください。

| 各シナリオ下における事業環境認識 | 事業へのインパクト | 対応策 | ||

|---|---|---|---|---|

| 現行シナリオ(STEPS等) 天然ガス需要はアジアの新興国の電力・産業セクター向けに長期的に堅調に拡大することから、船舶での運航需要は増加する見通しです。 移行シナリオ(2°C相当/APS等) 中長期的には石炭火力代替として天然ガス需要が継続することが見込まれ、2050年に向けては船舶での運航需要は増加する見通しです。 移行シナリオ(1.5°C/NZE等) 天然ガス需要は世界的な脱炭素化の影響で2020年中盤以降減少傾向となり、2050年には船舶での運航需要の減少が見込まれます。 |

現行シナリオ |

移行シナリオ |

移行シナリオ |

中長期的な需給・価格動向を考慮し、次世代燃料船、新燃料輸送船等の新規事業の成長機会の取り込み、見極めを行い、LNG船ポートフォリオにおける収益性の維持・向上と安定操業・効率化に努めます。 |

| LNG船事業は、近年の案件のほとんどが長期契約に基づき収益が確保されており、どのシナリオでも当面は当社収益への影響は限定的となることを見込んでいます。天然ガスは脱炭素への重要なトランジションエネルギーとして、アジアを中心に中期的には堅調な需要を見込むものの、移行シナリオ(1.5°C/NZE等)では2050年に向けて需要の減少が見込まれる中で、長期傭船終了後の資産価値が毀損するリスクがあり、事業への影響を注視する必要があります。 | ||||

再生可能エネルギー事業

※下記表は横にスクロールしてご覧ください。

| 各シナリオ下における事業環境認識 | 事業へのインパクト | 対応策 | ||

|---|---|---|---|---|

| 現行シナリオ(STEPS等) 脱炭素潮流やエネルギー安全保障への対応を踏まえ、需要は中長期的に大幅に増加する見通しです。 移行シナリオ(2°C相当/APS等) 現行シナリオよりも速い速度で需要が大幅増加する見通しです。特に米国、豪州等の先進国における電化等が需要の増加を後押しし、2050年には電力需要の過半を再生エネルギーで賄う見通しです。 移行シナリオ(1.5°C/NZE等) グローバルな脱炭素化潮流の急速な進展が電化の普及を後押しし、電力需要が中長期的に大幅に増加、2050年には現行シナリオ対比で50%増の電力需要を見込みます。移行シナリオ(2°C相当/APS等)以上に再生エネルギー比率がさらに高まり、2050年には電力需要の大部分を再生エネルギー、主に風力と太陽光で賄う見通しです。再生可能エネルギーの普及に継続的な大規模投資が必要となるとともに、各地域の電力システムの安定性担保のため、送電網の強化や蓄電池・デマンドレスポンス等の需要拡大も見込まれます。 |

現行シナリオ |

移行シナリオ |

移行シナリオ |

時代の変遷に応じた発電事業ポートフォリオの良質化に取り組みます。具体的には、中長期的に当社持分発電容量における再生可能エネルギー比率を2030年までに30%超とすべく、太陽光・陸上風力・洋上風力等の規模感ある大型再生可能エネルギー事業、及び地域の需要にこたえる地産地消型の分散型再生可能エネルギー事業に取り組みます。 また、事業者間の競争激化の可能性を見据え、再生可能エネルギーを活用したグリーン水素・アンモニア・メタノール製造販売や、クリーン電力販売、EVインフラ、洋上風力向けインフラ等の周辺領域に当社総合力を発揮し取り組むことで、再生可能エネルギー事業をコアとした事業群を形成し、付加価値の取り込みを狙います。 |

| 再生可能エネルギー産業は、今後大きな需要の成長が見込めるものの、事業者数拡大に伴い競争が激化しつつあります。一方、一部地域では急速な再生可能エネルギー比率増加に伴う系統不安定化に対応するために、需給バランス調整ニーズの拡大も見込まれます。また、デジタル技術を活用したエネルギーソリューション事業の拡大も見込まれます。 EV市場も各国の政策支援のもと拡大が想定され、クリーン電力の需要拡大が見込まれます。 |

||||

発電事業一覧(再生可能エネルギー事業)2025年3月末現在(PDF 449KB)

次世代燃料事業

※下記表は横にスクロールしてご覧ください。

| 各シナリオ下における事業環境認識 | 事業へのインパクト | 対応策 | ||

|---|---|---|---|---|

| 現行シナリオ(STEPS等) バイオ燃料をはじめとする次世代燃料の需要は主に化石燃料を代替する形で中長期にわたり強い成長を続ける見通しです。 移行シナリオ(2°C相当/APS等) バイオ燃料の需要は中期的に急激に成長し、長期的には伸びは鈍化しますが、航空・船舶輸送用途向けの需要が拡大していく見込みです。また、中長期的に天然ガスを代替する形で、水素・クリーンアンモニアの成長が見込まれます。 移行シナリオ(1.5°C/NZE等) バイオ燃料の需要は中期的には移行シナリオ(2°C相当/APS等)を上回る成長を見せますが、その後は成長が頭打ちとなります。ただし、航空・船舶輸送用途向けの需要は中長期にわたり順調に拡大していく見込みです。また、移行シナリオ(1.5°C/NZE等)においては、2050年に向け移行シナリオ(2°C相当/APS等)を大幅に上回る勢いで水素・クリーンアンモニアの急激な成長が見込まれます。 |

現行シナリオ |

移行シナリオ |

移行シナリオ |

中期的な需要の中心になると見込まれるバイオ燃料事業においては、環境への影響を見極めた上で、既存投資先の技術・ノウハウを活用した事業の拡大に取り組みます。また、低炭素化社会の現実解として、長期的には大きな需要が見込める水素・燃料アンモニアを中心とした取組みを進めています。次世代の代替エネルギー源として期待されている分野の本格的な普及のためには、更なる技術革新が必要なことから、社内専門チームを組成し取組みを加速しています。 |

| 次世代燃料への需要拡大への期待は大きく、有望な次世代エネルギー技術も開発が進んでいます。各国政府による制度整備等もあり、新技術開発への投資の更なる加速と低炭素エネルギーの製造コスト低減が見込まれ、一層の需要拡大を促すことから、事業機会の増加を見込みます。 | ||||

森林資源事業

※下記表は横にスクロールしてご覧ください。

| 各シナリオ下における事業環境認識 | 事業へのインパクト | 対応策 | ||

|---|---|---|---|---|

| 現行シナリオ(STEPS等) 世界的な人口増、特にアジアを中心とする新興国における住宅・紙の市場拡大に伴い、原料となる森林資源(木材・ウッドチップ等)の需要が堅調に増加する見通しです。さらに、各国の天然林保護政策・伐採規制強化により、植林材を主とする森林資源の価値が向上することが見込まれます。 移行シナリオ(2°C相当/APS等) 住宅資材や紙の原料となるウッドチップ等の森林資源需要は、現行シナリオ同様堅調に増加する見通しです。さらに、森林資源の持つCO2吸収機能や再生可能な自然素材としての特徴への注目度が高まり、森林由来の排出権市場の拡大と排出権価格の上昇、バイオケミカル等木材由来の高付加価値品市場の拡大も見込まれます。 移行シナリオ(1.5°C/NZE等) 移行シナリオ(2°C相当/APS等)と比較し、CO2排出削減強化に伴い、カーボン価格も先進国で移行シナリオ(2°C相当/APS等)対比約1.5倍上昇することが見込まれており、森林由来の排出権市場の拡大と排出権価格の上昇、バイオケミカル等木材由来の高付加価値品市場の拡大が見込まれます。 |

現行シナリオ |

移行シナリオ |

移行シナリオ |

環境価値の創造、社会課題の産業的解決に向けた基盤となるべく、収益力、リスクを踏まえた資産の積上げを行い、森林資源事業を拡大していきます。紙・住宅用途、排出権創出にとどまらず、木質素材の新たなニーズ開発にも取り組むことで、森林資源の価値最大化を目指します。 |

| 木材を中心とした気候変動対応に資する再生可能な自然素材としての森林資源は現行シナリオ下において、需要拡大が見込まれます。また、移行シナリオ下においては排出権取引の需要の高まり・排出権価格上昇や、森林資源由来のバイオケミカルの有効活用等が見込まれており、収益性を向上させる効果も期待されます。 | ||||

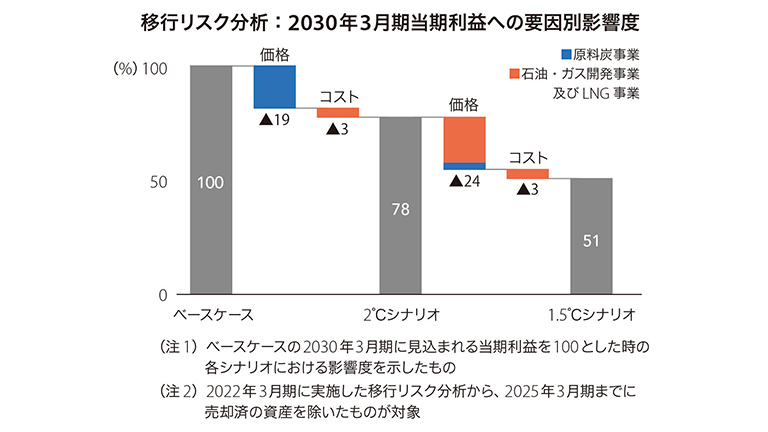

移行リスクの定量分析

気候変動による移行リスクについて、現行シナリオ、2°Cシナリオ及び1.5°Cシナリオに基づき分析対象事業への影響を定量化する分析を行っています。2030年度時点においては、2°Cシナリオ及び1.5°Cシナリオのそれぞれにおいて分析した要素のうち、価格・コスト要因が当期利益に影響を与えることを確認しました。

物理的リスク分析

当社は、幅広い事業をさまざまな国・地域で展開しており、気候変動に伴い異常気象が増加した場合には、リスクの顕在化により影響を受ける可能性があります。そのため、新規事業投資時には、必要に応じ外部専門家のアドバイスも得ながら物理的リスク分析を実施し、適切なリスク管理を行っています。また、出資参画後も各事業の現場において、都度、対策の実効性の見直しを行っています。

物理的リスクが顕在化した場合には、人命尊重を最優先事項とした上で、地域社会との共生にも留意した事業継続のための災害時事業継続管理方針を定めています。また、保険付保や複数サプライヤーの確保、設備増強等、リスクを回避するための適応・緩和策を実施しています。今般、現状のリスク対応の妥当性を検証するために、環境コンサルのERM社が独自に開発した分析ツールを活用し、当社投資先の将来における物理的リスクの影響を以下のとおり分析しました。

-

STEP1

物理的リスクの影響が高い投資先の選定

-

- 当社投資先のうち物理的リスクの直接的な影響を受ける投資性資産額の大きい上位100社及び、当期利益が50億円以上の会社を選出

- 選出した企業から事業内容や保有資産の地理的な分散度合等を総合的に勘案し、物理的リスクの定量的インパクトが低い投資先を除外

- 最終的に上記条件を満たす物理的リスクにおいて財務的重要性が高い投資先65社(投資性資産残高6兆円:2024年3月末現在)を選定

-

STEP2

外部コンサルの分析ツールを用いた将来のリスク分析

-

- 選定した65社が保有する主要資産のロケーションをマッピング

- ERM社の物理的リスク分析ツールを用いて以下のケースにおける物理的リスクインパクトの増減を分析

-2030年及び2050年断面

-4℃シナリオ - 分析対象の物理的リスク

-洪水(内水氾濫、外水氾濫、高潮浸水)、厳寒、猛暑、熱帯低気圧、地滑り、山火事、水ストレス(渇水)・干ばつ

-

STEP3

分析結果をもとに対応策の見直しと適切な対応

-

- 物理的リスク分析結果を踏まえ、あらためて対応策の見直し

-現場で都度それぞれのリスクに応じた対策の導入

-BCPの策定と年次見直し

-保険の付保等 - それぞれの物理的リスクに対して、事業ごとに適切な対応を行い、当社事業への影響を最小化

- 慢性的な物理的リスクに関しては定期的にモニタリングを行い、状況に応じた対策を実施

- 物理的リスク分析結果を踏まえ、あらためて対応策の見直し

分析結果

物理的リスクの影響が高い投資先の主要資産所在地及び2030年時点・4°Cシナリオ下の物理的リスクは以下のとおりです。

4°Cシナリオ下における主な物理的リスク及び対応策

現在から2050年までの4°Cシナリオ下において、リスク度を物理的リスクの高い企業数で分析した結果、特に猛暑、山火事、水ストレス・干ばつ、熱帯低気圧の4つが当社への影響が大きいリスクとの結果になりました。分析対象企業65社のうち、2050年にリスクが高い企業数は、猛暑に関しては約8割、山火事、水ストレス・干ばつ、熱帯低気圧に関しては、半数近くになります。中でも、山火事のリスクが高い企業は現在から約2倍に増加します。また、熱帯低気圧は、現在もリスクが高い企業が多く、新たにリスクが高まる企業は少ないものの、その発生頻度や巨大化により、被害の深刻化が懸念されます。例えば、西豪州における港湾設備にサイクロンが直撃し、年間20日間施設が停止し、当社参画事業の50%に影響が及んだ場合、豪州鉄鉱石事業として約65億円/年の財務的影響額を試算しています。

今般の分析結果も含め、今後も各社で物理的リスクを認識し、事業継続計画や保険の付保等対応策を見直す等、適切な対策を実施していきます。

- 4社以下

- 5~14社

- 15~24社

- 25~34社

- 35社以上

※下記表は横にスクロールしてご覧ください。

| リスク度 | リスク概要 | 対応策 | |||

|---|---|---|---|---|---|

| 現在 | 2030 | 2050 | |||

| 猛暑 |

|

|

|||

| 山火事 |

|

|

|||

| 水ストレス・干ばつ |

|

|

|||

| 熱帯低気圧 |

|

|

|||

| 洪水 |

|

|

|||

リスク管理

当社では、全社リスクを横断的に見て、重要なリスクを特定するとともに、リスクを回避するための諸施策やコントロールするためのさまざまな取組みを行っています。その体制として、経営会議及びその諮問機関であるポートフォリオ管理委員会を核として、全社一元的にリスクを管理する統合リスク管理体制を構築しています。統合リスク管理体制においては、事務局を務めるコーポレートスタッフ部門担当部署が全社的観点でリスクを統括します。当社が想定する重要なリスクには気候変動によるリスク、コンプライアンスに関するリスク、感染症・自然災害・テロ等に係るリスク等、環境・社会・ガバナンスに関連するものも含まれますが、特に、気候変動によるリスク(物理的・移行)は、事業投資リスクや地政学的リスク、カントリーリスクに次ぐ重要度と位置づけ、対応策を講じています。

当社のリスク管理体制の詳細は、以下ページをご参照ください。

なお、世界各国・地域で事業を展開する当社にとって、気候変動に関わる各国・地域の政策は各事業の収益性、持続可能性に大きな影響を及ぼす可能性があります。当社では、IEA等の複数の気候変動シナリオを活用し影響が大きい事業のシナリオ分析を実施し、リスクと機会の両側面での影響を把握し、事業の優先度を決定の上、投融資案件やM&A等の意思決定に活かしています。

当社が事業に取り組むにあたっては、新規に開始する段階に加え、操業時、及び撤退時においても環境・社会に対する最大限の配慮に努める仕組みを整えています。また、気候関連リスクを含む環境・社会リスクについては、その対応方針や施策を、サステナビリティ委員会で討議し、経営会議及び取締役会に報告・承認取り付けの上、実行しています。

指標と目標

GHG削減目標

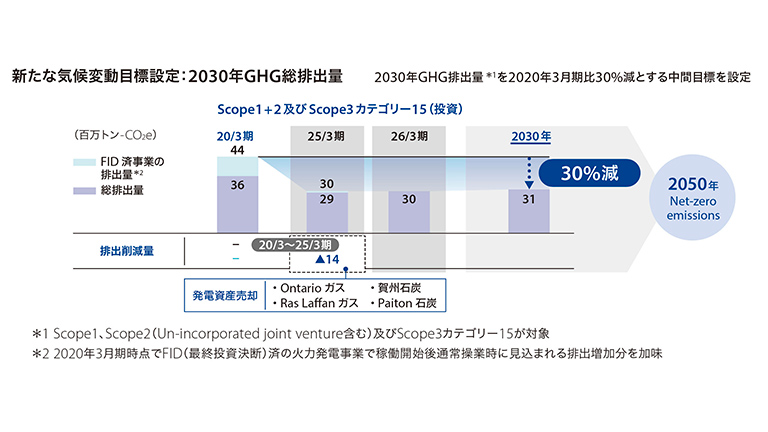

2050年の「あり姿」としてのネットゼロエミッションを掲げ、その道筋として2030年に以下の目標達成を目指す。

- 単体+連結子会社(含むUn-inco JV*1)のScope1+2及びScope3カテゴリー15(投資):

2030年のGHGインパクトを2020年3月期34百万トンから半減する。 - 単体+連結子会社(含むUn-inco JV*1)のScope1+2及びScope3カテゴリー15(投資):

2030年のGHG排出量を2020年3月期44百万トン*2から30%削減する。 - 単体+連結子会社のScope1+2:

2030年のGHG排出量を2020年3月期0.8百万トンから半減する。 - 発電事業における再生可能エネルギー比率:

2030年の再生可能エネルギー比率を30%超にする。

*1 Un-incorporated joint venture(共同支配事業)

*2 基準年排出量には、GHG排出量36百万トンに、2020年3月期時点でFID(最終投資決断)済の火力発電事業で稼働開始後通常操業時に見込まれる排出増加分8百万トンを加味

GHG排出量

当社は、国内では2006年3月期から、海外では2009年3月期からGHG排出量調査を実施しています。GHG排出量としては、従来GHGプロトコル*1の支配力基準に基づくScope1、及びScope2を開示してきました*2。2020年3月期からは当社のScope1、2に該当しない投資形態のエネルギー・金属資源・火力発電事業等におけるScope1、2、及び全事業領域の関連会社のScope1、2について、Scope3のカテゴリー15(投資に伴う間接排出)として追加で開示しています。これに加え、2024年3月期からScope3の対象となる全カテゴリーを追加で開示しました。ステークホルダーからの要請や、気候変動に対応するリスク耐性を意識したポートフォリオの継続的な見直しと、幅広い事業展開を活かした機動的な機会への挑戦に取り組むという当社戦略の観点より、開示範囲を拡充したものです。

*1 GHGプロトコル:WRI(世界資源研究所)とWBCSD(持続可能な開発のための世界経済人会議)を中心としたイニシアティブにより策定されたGHG排出量の算定及び報告基準

*2 集計範囲は本店、国内支社・支店、連結国内外子会社(100%)及びUn-inco JVを対象

GHG削減目標実績・見通し

※下記表は横にスクロールしてご覧ください。

(単位:百万トン-CO2e)

| 目標 | 対象範囲 | 2020年3月期 (基準年) |

2023年3月期 | 2024年3月期 | 2025年3月期 | 2026年3月期 | 2030年3月期 | 2050年 あり姿 |

|---|---|---|---|---|---|---|---|---|

| 実績 | 見通し*1 (下線数値は中間目標) |

|||||||

| 2030年 GHGインパクト半減 |

単体・連結子会社 (含むUn-inco JV) Scope1+2及びScope3 カテゴリー15(投資) |

36 | 37 | 34 | 29 | 30 | 31 | ネットゼロ |

| 削減貢献量、吸収・固定量 | ▲2 | ▲3 | ▲5 | ▲4 | ▲6 | ▲14 | ||

| GHGインパクト | 34 | 34 | 29 | 25 | 24 | 17 | ||

| 基準年対比 | 100% | 100% | 86% | 74% | 71% | 50% | ||

| 2030年 総排出量 30%減 |

単体・連結子会社 (含むUn-inco JV) Scope1+2及びScope3 カテゴリー15(投資) |

36 | 37 | 34 | 29 | 30 | 31 | ネットゼロ |

| 基準年排出量*2 | 44 | |||||||

| 基準年対比*3 | - | 85% | 78% | 66% | 68% | 70% | ||

| 2030年 GHG排出量 半減 |

単体・連結子会社 (除くUn-inco JV) Scope1+2 |

0.8 | 0.6 | 0.6 | 0.6 | 0.6 | 0.4 | ネットゼロ |

| 基準年対比 | 100% | 73% | 79% | 77% | 81% | 50% | ||

| 2030年までに再生可能エネルギー比率30%超へ引き上げ | 当社持分発電容量 | 14% | 23% | 29% | 35% | 30%以上 |

|

|

*1 2025年8月時点の見通し

*2 基準年排出量には、2020年3月期時点でFID(最終投資決断)済の火力発電事業で稼働開始後通常操業時に見込まれる排出増加分を加味

*3 基準年排出量44百万トン-CO2e対比

なお、GHGインパクトは、自社の排出量から吸収除去・オフセット量と、事業を通じて実現した削減貢献量を差し引いたものを指します。当社は、自社の排出量削減のみならず、事業活動を通じて社会全体の脱炭素化への移行に貢献することを重視しています。こうした削減貢献量も含め目標として設定することで、全社的にその取組みを加速していきます。

2050年のネットゼロエミッションは、当社排出量から吸収除去・オフセット量のみを差し引いて実質ゼロにすることを指します(削減貢献量による差し引きを含まず)。

また、総合商社ならではの産業横断的な事業形態を活かして、多様な形で排出削減(Reduction)と削減貢献(Opportunity & Transition)を推進します。

GHGインパクト半減・ネットゼロエミッション達成に向けたロードマップ

GHG排出量に関する新たな目標として、2030年GHG総排出量目標を設定しました。従来の目標の一つであるGHGインパクトに加えて、削減貢献量を考慮しない中間目標を新たに設定するものです。FID完了済の発電事業からの排出量も加味した2020年3月期の総排出量44百万トンを基準年排出量として、25/3期では火力発電事業等の資産売却によりすでに30%削減の水準に到達していますが、引き続き2030年の30%削減を目指します。また、再生可能エネルギー比率も2025年3月期に35%となっており、2030年時点の目標30%達成に向けて引き続き取り組んでいきます。

削減貢献量・吸収量

削減貢献量とは、当社が事業を通じて提供する製品・サービスが、既存製品・サービス等による排出量をベースラインとし、その比較で第三者のGHG排出量(Scope1及びScope2)の削減・抑制に資する場合、ライフサイクルアセスメントの観点からその削減・抑制されるGHG排出量を定量化したものです。なお、削減貢献量の算出にあたりWBCSD(持続可能な開発のための世界経済人会議)や日本LCA学会等のガイドラインを参照していますが、現時点で統一的な算定ルールは存在していないことから、国際的な議論や業界動向を踏まえ、今後も算定方法や開示の見直しを適宜実施する方針です。2025年3月期の実績は合計3,990千トン(吸収量含む)となり、内訳及び算出式は以下のとおりです。

なお、削減貢献量算出においては、可能な限り実績値や公知情報を用いていますが、入手困難な場合には最も合理的と思われる前提やシナリオを自社で設定し算出しています。

削減貢献量

※下記表は横にスクロールしてご覧ください。

| 評価対象 | 2025年3月期 | ベースライン | 算出式 |

|---|---|---|---|

| 再生可能エネルギー | 2,684千トン | 各国平均のエネルギーミックス |

|

| 排出権 | 768千トン | プロジェクト実施前 | 年間排出権創出量*(tCO2e)×当社出資比率(%) *年間排出権創出量には第三者へ売却した排出権を含む。なお、当社のGHG排出量のオフセットに使用した排出権は含まない。 |

| 次世代燃料 | 44千トン | プロジェクト実施前 |

|

吸収量

※下記表は横にスクロールしてご覧ください。

| 評価対象 | 2025年3月期 | ベースライン | 算出式 |

|---|---|---|---|

| 森林 | 494千トン | プロジェクト実施前 |

|

GHG排出量(Scope 3)実績

※下記表は横にスクロールしてご覧ください。

(単位:百万トン-CO2e)

| カテゴリー | 2023年3月期 | 2024年3月期 | 2025年3月期 | ||

|---|---|---|---|---|---|

| 1 | 購入した製品・サービス | 35.3 | 33.5 | 33.4 | |

| セグメント別内訳 | 金属資源 | 0.2 | 0.1 | 0.2 | |

| エネルギー | 3.1 | 3.1 | 4.1 | ||

| 機械・インフラ | 2.5 | 3.2 | 3.1 | ||

| 化学品 | 12.5 | 11.9 | 9.7 | ||

| 鉄鋼製品 | 7.8 | 7.7 | 7.3 | ||

| 生活産業 | 9.2 | 7.5 | 9.0 | ||

| 2 | 資本財 | 0.8 | 0.9 | 1.0 | |

| 3 | Scope1+2に含まれない燃料及びエネルギー関連活動 | 1.5 | 2.9 | 4.1 | |

| 4 | 輸送、配送(上流) | 3.2 | 1.5 | 1.9 | |

| 5 | 事業から出る廃棄物 | 0 | 0 | 0 | |

| 6 | 出張 | 0.1 | 0.1 | 0.1 | |

| 7 | 雇用者の通勤 | 0 | 0 | 0 | |

| 8 | リース資産(上流) | 対象外 | 対象外 | 対象外 | |

| 9 | 輸送、配送(下流) | カテゴリー4に含む | カテゴリー4に含む | カテゴリー4に含む | |

| 10 | 販売した製品の加工 | 32.2 | 31.0 | 31.9 | |

| セグメント別内訳 | 金属資源 | 32.2 | 31.0 | 31.9 | |

| 11 | 販売した製品の使用 | 83.5 | 98.8 | 97.9 | |

| セグメント別内訳 | 金属資源 | 20.1 | 17.0 | 15.0 | |

| エネルギー | 37.0 | 35.2 | 39.8 | ||

| 機械・インフラ | 26.0 | 46.2 | 42.4 | ||

| 化学品 | 0.4 | 0.4 | 0.7 | ||

| 12 | 販売した製品の廃棄 | 0.2 | 0.2 | 0.2 | |

| 13 | リース資産(下流) | 1.2 | 0.5 | 0.7 | |

| 14 | フランチャイズ | 対象外 | 対象外 | 対象外 | |

| 15 | 投資 | 33.6 | 30.9 | 25.9 | |

| 合計 | 191.5 | 200.3 | 197.1 | ||

- 単体及び連結子会社(含む・Un-incorporated JV)を対象に支配力基準にて算定(Scope 1+Scope 2と同様)

- 集計範囲に含まれる会社間で、同一の排出源に対しダブルカウントが明らかな場合には片方に寄せて算定

- 販売した中間製品がどの最終製品に加工されているか把握できない場合は、算定対象から除外

- カテゴリー1、3、10、11、12、13の合計値の約70%は第三者商品の売買取引(トレーディング)に由来し、自社にて生産・製造・加工する商品等に帰属する排出量は約30%

- 第三者商品の売買取引(トレーディング)は、第三者が生産・製造・加工した商品を、当社が購入し、加工業者、最終消費者等に販売する取引を対象としており、加工業者や最終消費者が確認できない、いわゆるトレーダーとの取引は含まない

- カテゴリー1及び11のエネルギー関連の排出量は国際石油産業環境保全連盟(IPIECA)のガイドラインに沿って算定

- カテゴリー10の鉄鋼原料である鉄鉱石及び原料炭については、粗鋼生産時の排出量を重量比率で按分し算定

- カテゴリー6及び7:環境省サプライチェーン排出量算定データベースを参照し算定

- カテゴリー1、10、11のセグメント内訳は該当するセグメントのみ記載

バリューチェーン上のGHG削減取組み

Scope3はバリューチェーンにおける他社の排出量であり、その対応にあたってはバリューチェーン全体での取組みが必要になります。当社は、各産業において、バリューチェーンの上流から下流まで幅広く事業を推進しており、パートナーや顧客と共に、社会の排出量削減に資する取組みを進めています。

GHG削減取組み例

- セグメント :

製鉄バリューチェーン

原料採掘・調達

低炭素型鉱山機械の導入・販売

鉱山操業への再エネ導入

輸送

船舶用次世代燃料*供給

次世代機器導入による船舶燃費向上

—We Tech Solutions、The Switch Engineering、パワートゥーエックス

製鉄

鉄鋼原料の塊成化プロセスの低炭素化

—Binding Solutions

直接還元鉄製造

—神戸製鋼所との共同事業

電炉での鋼材製造・スクラップ供給

—Siam Yamato Steel、Sims、エムエム建材

*メタノール・アンモニア等

ガスバリューチェーン

天然ガス生産・液化事業

CCS導入の検討・推進

—Cameron LNG/Hackberry CCS、タングーLNG UCCプロジェクト

低炭素エネルギーの供給

—低炭素アンモニア Blue Point Number ONE, UAE低炭素アンモニア、RNG:Terreva、バイオメタノール*3:Fairway Methanol

液化プラント等の省エネ化・再エネ調達の検討・推進

—Cameron LNG

CCU*4の導入

—米国Fairway Methanol CCUメタノール製造

輸送・貯蔵

船舶燃費の最適化

—Bearing.ai

アンモニアFSRU*1

パイプラインの高度補修技術によるGHG流出防止

—STATS

販売・使用・回収

CCSaaS*2の提供

—Storegga/Acorn CCS、JALMIMI/Angel CCS事業化調査

CO2船開発・導入促進

—マレーシアCO2地下貯留及び液化CO2船輸送検討

高効率ガス火力発電所の運営

*1 浮体式貯蔵再ガス化設備

*2 二酸化炭素の回収・貯留をサービスとして顧客に提供する事業 (Carbon Capture and Storage as a Service)

*3 RNGを原料としたメタノール

*4 二酸化炭素回収・利用を行う事業

自動車バリューチェーン

製造・組立・販売

ZEV*生産・販売事業

—EKA、CaetanoBus、Letenda、RIVER

EV向け部品製造・販売、部品軽量化

—Gestamp

電動モビリティ向け電池システム製造事業

—Forsee Power

高圧水素タンク製造・販売

—Hexagon Purus

電池原材料の安定供給

EVモーター用素材加工事業

—EMS、TMS、PMS

ZEV*需要創出・ソリューション提供

—エドモントン空港ZEV化

使用・利用

水素ステーション事業

—FirstElement Fuel

EV充電システムの開発・提供

—The Mobility House

次世代燃料生成事業

—Galp/HVO

バイオディーゼル燃料ソリューション機器製造販売

—Optimus

燃料電池大型車向けグリーン水素供給事業

—Hiringa

EV商用車のフリートマネジメント

—Penske Truck Leasing

グリーン水素製造事業

—Lhyfe、Norwegian Hydrogen

リサイクル

金属(鉄・非鉄)リサイクル事業

—Sims、エムエム建材

リチウムイオン電池リサイクル事業

タイヤのリサイクル事業

—Penske Truck Leasing、MBKAL Mining Tire Recycling他

大型商用車の再流通事業

—T&M

*走行時に二酸化炭素等の排出ガスを出さない電気自動車(EV)、燃料電池車(FCV)等

社内カーボンプライシング制度

GHGを多く排出する事業の中長期的なレジリエンスの向上、また当社及び社会のGHG排出削減に貢献する事業の促進を目的に、2020年4月から社内カーボンプライシング制度を導入しています。新規投資案件については、GHG規制等がリスクあるいは機会となりうる案件につき、2°C及び1.5°Cシナリオに進んだ場合に生じる影響の分析、並びにリスクとなる場合には対策等の妥当性が、投資判断の一要素として追加されました。また、既存事業のリスク評価も社内カーボンプライシング制度を使って実施しています。なお、価格設定についてはIEA等の外部機関が公表している定義や価格を参考に、対象資産の国・地域、時間軸等を考慮した価格設定を行っており、2050年までの期間にわたり、2°Cシナリオ相当は先進国は約140~220米ドル/トン、その他地域は約50~160米ドル/トン、1.5°Cシナリオは先進国は約220~250米ドル/トン、その他地域はおおむね50~220米ドル/トンの価格を適用しています。

その他環境指標・目標

クリーンテックを含む脱炭素社会の実現に資する事業を推進することを通じ中期経営計画2026で掲げる約1兆円の投下資本増加、2026年3月期でROIC 5%超、2030年3月期で9%超を目指します(2023年5月時点)。

ステークホルダーとの協働

当社は、責任あるグローバル企業として国際的なフレームワークに基づいた取組みや日本の業界団体を通じた幅広いパートナーシップを通じて、気候変動への取組みを推進・拡大させています。国際的な取組みにおいては、当社は2004年に国連グローバル・コンパクトに署名の上、支持を宣言しており、グローバル・コンパクト・ネットワーク・ジャパンのヒューマンライツデューデリジェンス分科会ほかに参加しています。また、パリ協定の遵守や日本含めた各国政府により決定された中長期的なGHG削減貢献(NDCs)に寄与すべく、省エネ法等の環境関連法規を遵守するとともに、GXリーグ等の政府主導の政策立案・制度設計に積極的に関与しています。各イニシアティブへの参画においては当社の気候変動に対する基本方針・取組みと合致しているか確認の上、参画を決定し、ステークホルダーに対し適切に情報開示していきます。

TCFD(Task Force on Climate-related Financial Disclosures、気候関連財務情報開示タスクフォース)

TCFDコンソーシアム

CDP(Climate Change)

Maersk Mc-Kinney Moller Center for Zero Carbon Shipping

International Iron Metallics Association

ASI(Aluminium Stewardship Initiative)

The Copper Mark

電池サプライチェーン協議会(Battery Association for Supply Chain; BASC)

日本経済団体連合会

日本貿易会

GXリーグ

一般社団法人 水素バリューチェーン推進協議会

FSC®(Forest Stewardship Council®、森林管理協議会)

PEFC/SGEC

一般社団法人 カーボンリサイクルファンド

一般社団法人 エネルギー総合工学研究所 ACC技術研究会

クリーン燃料アンモニア協会

The Oil & Gas Decarbonization Charter (OGDC)

取組み

当社では、中期経営計画や環境方針に気候変動への対応を掲げ、経済の発展と気候変動への対応の両立を目指し、当社が関与するバリューチェーンの中でサプライヤーをはじめとする取引先と環境負荷への低減に向け対話し、取組みを進めています。また、再生可能エネルギー事業、モーダルシフト推進事業の他、CO2の排出抑制に寄与する事業や、エネルギー消費の効率改善につながるさまざまな事業の拡大及び技術の普及に取り組んでいます。

国内すべての事業所で使用するエネルギーの実質CO2フリー化(J-クレジット活用)

当社は、本店及び国内のすべての支社・支店と研修所を含む事業所におけるエネルギー利用に伴うCO2排出量に対して、当社が出資する甲南ユーテイリテイ株式会社が創出したカーボンクレジット(J-クレジット)を適用してオフセットしています。

再生可能エネルギー

- プロジェクト本部

- エネルギーソリューション本部

発電事業として、持分発電容量における石炭火力の比率は段階的に引き下げ、水力を含む再生可能エネルギー比率を2030年までに30%に引き上げる方針です。2025年3月末現在、当社持分発電容量は9.49GWで、そのうち水力を含む再生可能エネルギー比率は35%を占めています。

発電事業一覧

※下記表は横にスクロールしてご覧ください。

(2025年3月末現在)

| 燃料・種別 | 持分(MW)* | 比率 | 目標 | ||

|---|---|---|---|---|---|

| ガス | 5,189 |

55% |

70%未満 | ||

| 石炭 | 762 |

8% |

|||

| 石油 | 255 |

2% |

|||

| 再生可能エネルギー | 3,280 |

35% |

30%以上 | ||

| 内訳 | 太陽光 | 1,145 |

|

||

| 水力 | 816 | ||||

| 風力 | 1,300 | ||||

| 太陽熱 | 15 | ||||

| バイオマス | 5 | ||||

| 地熱 | 2 | ||||

| 合計 | 9,486 |

100% |

100% | ||

*建設中含む

詳細はリンク先をご参照ください。

発電事業一覧(再生可能エネルギー事業、ガス火力発電事業、石炭火力発電事業、石油火力発電事業)2025年3月末現在(PDF 449KB)

インド大型再生可能エネルギー事業への出資参画

- プロジェクト本部

当社は、100%子会社ミットパワーインディアを通じ、インド再生可能エネルギー事業者最大手ReNewが推進する大型再生可能エネルギー事業の開発に参画しています。本事業は、インド国内に3件の風力発電所(総出力90万kW)及び1件の太陽光発電所(総出力40万kW、最大10万kWhの蓄電システムを併設)を新設し、インド新・再生エネルギー省傘下のインド太陽エネルギー公社 Solar Energy Corporation of India Limitedとの25年間の長期売電契約に基づき40万kWの電力を安定的に供給するものです。従来の再生可能エネルギー案件は、風況あるいは日照量により発電量が変動し、安定的な電力供給が難しいのが課題でした。本事業は、蓄電技術を含めた複数の再生可能エネルギー発電所から24時間安定的に電力供給を行うインド初のRound-the-Clock(ラウンド・ザ・クロック)スキーム型事業となります。総事業費は約13.5億米ドルで、各サイトで段階的に売電をしています。当社は、これまで国内外で培ってきた発電事業の知見を活用し、本事業の着実な完工と円滑な事業運営に貢献します。

インドは現時点で世界第3位の温室効果ガス(GHG)排出国ですが、インド政府は、2021年11月に開催された第26回気候変動枠組条約締約国会議(COP26)にて2070年までにGHG排出量ネットゼロを達成し、非化石燃料による発電容量を2030年までに500GWに引き上げる方針を発表しました。再生可能エネルギー100%の電力を安定して供給することが可能となるRound-the-Clockスキームの推進は、こうしたインド政府の方針に合致するものであり、現在インド総発電設備容量の過半を占める石炭火力発電所を将来的に置き換える役割を果たすことが期待されます。人口やGDPの継続的な成長が見込まれるインドにおいて再生可能エネルギーは今後も拡大が期待される事業分野です。当社は本事業を通じて、インドの電力不足解消と脱炭素化の推進に貢献していきます。

次世代燃料

低炭素アンモニア

複数産業で横断的に取り組む当社の強みを活かしたバリューチェーンの構築に取り組んでいきます。

低炭素アンモニア生産事業(アラブ首長国連邦)

- エネルギーソリューション本部

- ベーシックマテリアルズ本部

当社は、アブダビ国営石油会社(以下、ADNOC)が出資するTA'ZIZ(タジーズ)と尿素・アンモニアの製造・輸出事業を行うFertiglobe(ファーティグローブ)、韓国でエネルギー関連事業を行うGSエナジーと共にUAEで推進するアンモニア製造プラントの建設を開始しました。アラブ首長国連邦ルワイス工業地域内に開発進めるタジーズ開発地区にアンモニア製造プラントを建設し、従来の製造工程よりもCO2(二酸化炭素)排出量の少ないアンモニアを2027年から年間100万トン製造する予定です。また、追加設備を導入し製造過程で排出されるCO2の回収・貯蔵を通じてCO2排出量を削減し、2030年までに低炭素アンモニアの製造を目指しています。

アンモニアは、燃焼時に二酸化炭素を排出しないゼロエミッション燃料や水素の輸送手段として注目されています。製造されるアンモニアを一定量引取り、日本をはじめアジア地域を中心に供給し、燃料用途に加え化学品・肥料原料用途や、その他産業を含む社会全体の脱炭素化に寄与していきます。

当社は、1970年代からアラブ首長国連邦にてADNOCと共に、液化天然ガス(LNG)事業を開発・運営しています。また、アンモニア事業においても約50年にわたる取扱実績があり、日本への輸入においてはトップシェアを誇ります。既存事業で培った産業横断的な知見やパートナーシップを融合し、各国・地域における脱炭素化ニーズにこたえながら、低炭素アンモニアサプライチェーンの構築を推進します。

低炭素アンモニア生産プロジェクト(米国)

- ベーシックマテリアルズ本部

- エネルギーソリューション本部

当社は、米国CF Industries Holdings, Inc.(以下、CF Industries)と株式会社JERA(以下、JERA)と共に、米国における低炭素アンモニア製造事業Blue Point(以下、本事業)に出資参画する最終投資決断を行いました。米国ルイジアナ州にて、世界最大のアンモニア製造者であるCF Industriesと本邦最大の発電事業者であるJERAと共同で、世界最大規模となる年間生産能力約140万トンの低炭素アンモニア製造工場を建設します。2025年に建設を開始し、2029年から製造を開始する予定です。

製造した低炭素アンモニアは各株主が引取り、当社は欧州やアジア等に向け販売する見込みです。本事業は年間最大230万トンのCO2を回収・貯蔵することで、製造工程におけるCO2排出量の95%以上を削減する予定です。

中期経営計画2026における攻め筋の一つであるGlobal Energy Transitionの重点領域として、従来の肥料・化学品原料用途に加え、次世代燃料として注目されている低炭素アンモニアの製造・販売を通じ、多様な産業の低炭素化に貢献していきます。

バイオ燃料

ポルトガルにおける再生可能ディーゼル及びSAF製造事業

- エネルギーソリューション本部

当社は、ポルトガル最大のエネルギー会社であるGalp SGPS(以下、Galp)と、再生可能ディーゼル(Hydrotreated-Vegetable Oil、以下、HVO)及び持続可能な航空燃料(Sustainable Aviation Fuel、以下、SAF)の製造事業を、Galpが保有するポルトガルのシネシュ製油所において共同で推進しています。

欧州では脱炭素を目的とするエネルギー転換の流れの中で、輸送用燃料分野におけるバイオ燃料の導入政策が強力に進められています。今回の事業において、使用済み食用油や動植物油脂を原料として製造されるHVOは、バスやトラック等、内燃機関車向けのディーゼル代替のバイオ燃料として、またSAFは航空機向けのジェット燃料代替のバイオ燃料として導入可能です。

当社は、次世代燃料事業のポートフォリオ構築の一環として、製造事業へ出資するとともに、バリューチェーン全体での機能発揮を目指し、主にアジアからの原料調達や需給ギャップを抱える欧州域内での製品販売先の開拓を担います。本事業への参画を通じ、産業横断的な取組みにより、気候変動対応という複雑な課題の解決に貢献していきます。

水素関連

- エネルギーソリューション本部

水素は、利用時に温室効果ガス(GHG)や環境有害物質を排出せず、環境負荷のないクリーン燃料として世界中で注目されています。当社においては、エネルギーソリューション本部を核とし、各事業セグメントが持つネットワーク・知見を活用し、社内横断的な協業により総合力を発揮した水素事業に取り組んでいます。当社は、水素事業をNet-zero emissionsを達成するために有効なアプローチの一つと捉え、ステークホルダーと共に必要な社会基盤づくりを進め、収益力のある事業創出に向け尽力していきます。

西豪州におけるグリーン水素製造事業

- エネルギーソリューション本部

再生可能エネルギーから生成するグリーン水素は、製造及び燃焼時にCO2を排出しないことから、脱炭素社会の実現に向けてさまざまな産業分野において活用が期待されています。

当社は、西豪州ピルバラ地域でグリーン水素製造事業に参画しています。本事業は、フランス電力大手Engieと当社の合弁会社が西豪州ピルバラ地域にて、太陽光由来の電力を用いて水を電気分解してグリーン水素を製造し、大手窒素系肥料メーカーであるYara Internationalの100%子会社であるYara Pilbara Fertilisers(ヤラ・ピルバラ・ファ―ティライザー、以下、YPF)が保有するアンモニア製造設備向けに供給するものです。太陽光パネル(18MW)及び水素製造装置(10MW)を設置し、製造したグリーン水素をYPFへ供給、YPFはクリーンアンモニアの原料として利用します。

欧州におけるグリーン水素製造事業

- パフォーマンスマテリアルズ本部

当社は、2022年4月にグリーン水素を製造するフランスLhyfe、同年8月にノルウェーNorwegian Hydrogen(以下、NH)に出資参画しました。Lhyfeは2017年に設立、2021年に風力発電由来第一号商業プラントの商業運転を開始しています。同社はモビリティ向け及び産業向けに、9.4GW(ギガワット)のグリーン水素製造案件候補を有しており、2030年までに2GW分の稼働を目指しています。NHは2020年に設立、北欧を中心にグリーン水素製造プロジェクトを有しており、2024年よりノルウェーにて初案件が開始しております。当社は、地産地消モデルでグリーン水素製造に取り組むLhyfeやNHへの参画を通じ、既存の水素関連事業との相乗効果や新たな顧客開拓により、同社の企業価値向上につなげます。また、欧州水素収益基盤を確立し、欧州グリーン水素の発展による社会のGHG排出量削減加速に貢献していきます。

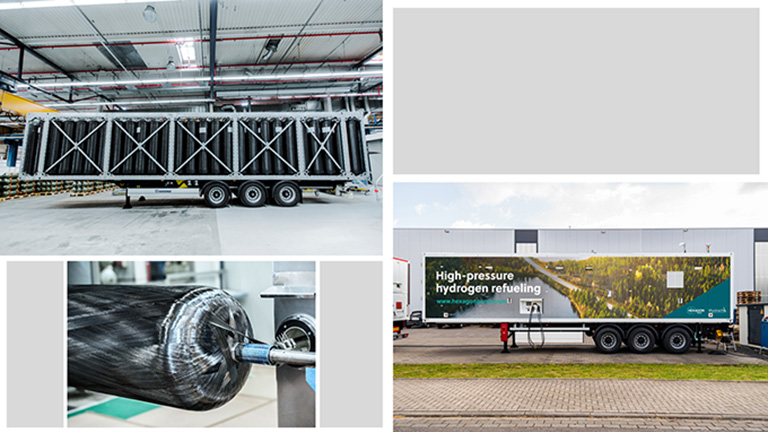

モビリティ向け脱炭素ソリューション事業

- パフォーマンスマテリアルズ本部

当社は2024年10月、燃料電池自動車(FCEV)の車載燃料用や水素の陸上輸送用等に使用される圧縮水素タンク、システム及びバッテリーシステム、車両インテグレーション事業者のノルウェーのヘキサゴンプルス(Hexagon Purus、以下、Purus社)に対し追加出資を実行しました。

世界最大の炭素繊維強化プラスチック製高圧ガス容器メーカーであるヘキサゴンコンポジット(Hexagon Composites)に2016年から出資参画し、同社との協業に取り組んできました。また、同関係会社の一社で、圧縮水素タンク製造、及びタンクを用いた水素供給システム設計や商用車のインテグレーションにノウハウを持つPurus社にも参画し、欧州、米国等世界各地におけるトラック、バス等商用車のFCEVの採用、また地産地消型の水素輸送需要の拡大に向け協業を広げています。特にPurus社の事業の一つである、水素輸送用のコンテナやトレーラーの需要が顕在化しており、今後も将来の欧州水素需要の高まりによる売上増加を期待しています。また、同実績を生かし日本での水素輸送トレーラーの導入も目指しています。

今回の追加出資を通じ、今後期待される奨励策や規制等に伴う水素需要の拡大に向け、Purus社の持続的成長を支えます。また戦略提携を通じ三井物産の事業・顧客基盤との連携によるモビリティの電化における新規事業機会を創出し、企業価値の向上につなげつつ、商用車に加え、船舶、鉄道、航空機等のモビリティのゼロエミッション化の実現に貢献します。

eメタノール

デンマークにおけるeメタノール製造・販売事業

- ベーシックマテリアルズ本部

- プロジェクト本部

当社がデンマーク/European Energy A/Sと共同事業推進中のSolar Park Kasso ApSのeメタノール工場にてeメタノールの生産を開始しました。eメタノールとは、再エネ由来水素とCO2を原料として合成されたメタノールのことで、環境負荷を大幅に軽減できる次世代の合成燃料として注目されています。2025年5月、A.P. Moller - Maersk社が運航するLaura Maerskへ同eメタノールを次世代舶用燃料として供給しました。これは、世界初の商業規模工場にて製造されたeメタノールの世界初となる補油の実施となります。

当社は同事業会社を通じて舶用燃料の低炭素化に加え、同eメタノールをthe LEGO GroupやNovo Nordiskへ供給することで、プラスチック原料の低炭素化にも貢献していきます。

電源開発・エネルギーマネジメント

分散型太陽光事業

- エネルギーソリューション本部

当社は、米国のクリーンエネルギーの中心地カリフォルニアに100%子会社Forefront Powerを設立、2017年に分散型太陽光発電事業の開発・運営を手がけるSunEdisonのCommercial & Industrial部門を買収し、再生可能エネルギービジネスの最前線で新たな挑戦を進めています。Forefront Powerは、需要家がサイトに設置した太陽光発電設備から当該需要家に売電する「オンサイトソーラー」事業、及び需要家サイト以外に設置した太陽光発電設備から複数需要家に売電する「コミュニティソーラー」事業に取り組んでいます。また、太陽光アドバイザリーや第三者向け太陽光アセマネサービス、太陽光+蓄電サービス等のエネルギーマネジメントサービスの展開にも取り組み中です。

天然ガス火力発電

- エネルギー第二本部

- プロジェクト本部

持分法適用会社・福島ガス発電株式会社の福島天然ガス発電所は同県相馬郡に2基の天然ガス火力発電設備を保有しており、その発電容量は118万KW(59万KW×2基)です。発電設備はガスタービンと蒸気タービンを組み合わせた、発電効率の高いガスタービン・コンバインドサイクル方式を採用しており、石炭火力並びにガスタービンのみの発電による火力発電方式と比較してGHGの排出量を削減することが可能です。

本事業は、福島県がイノベーション・コースト構想で目指している「環境負荷の低いエネルギーの導入」や「新たなまちづくり」等に沿うものです。当社は本事業の推進を通じ、震災からの復興を目指す福島県浜通り地域の経済の活性化に寄与すると共に、今後も社会の発展に不可欠な資源の持続可能な安定供給と、環境と調和した社会づくりに取り組んでいきます。

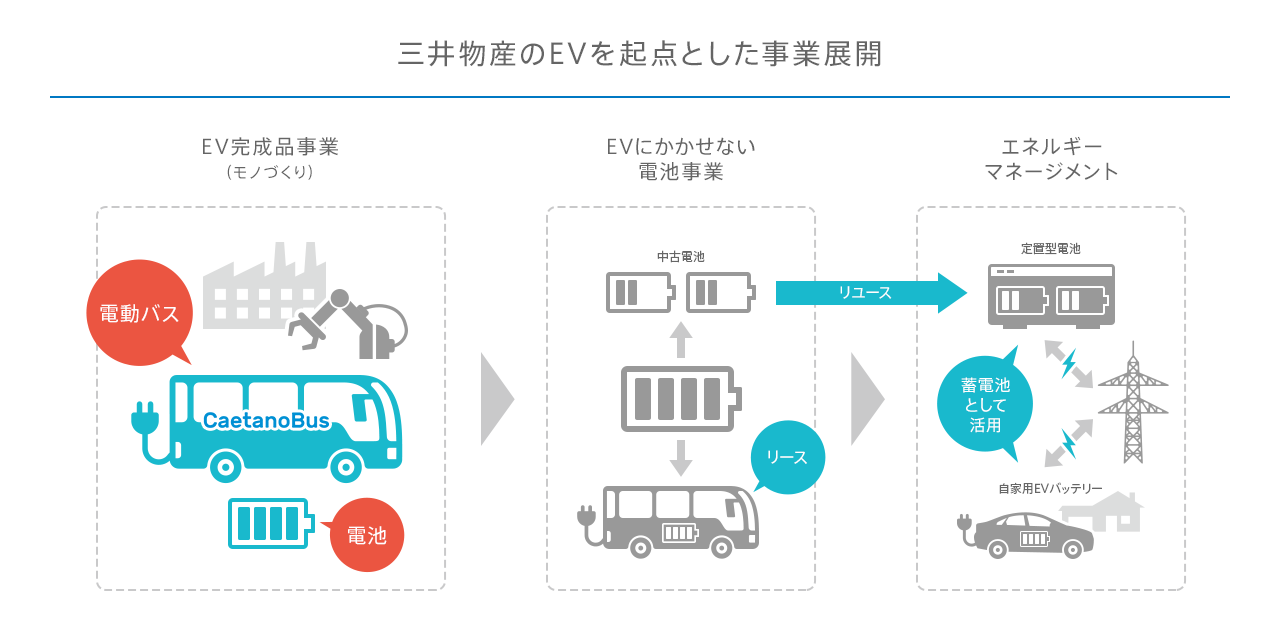

EV(Electric Vehicles)

- モビリティ第一本部

- エネルギーソリューション本部

当社が新たな成長分野と定めるモビリティ分野の中でも、「電動(EV)化」は、成長が見込める分野です。当社は、EV化が加速している欧州でインフラを含め総合的にEV化を支援するビジネスモデルを構築し、他地域でも展開していきます。

当社は、これまで出資したEVメーカーCaetanoBus、電池パックメーカーForsee Power、EV用電池を利用したエネルギーマネジメント会社The Mobility House等を有機的に結びつけ、包括的なソリューションを提供する新たなビジネスモデルの構築を目指しています。例えば、ある街で路線バスのEV化が検討された場合、当社は街のEV化を加速させる役割を担いたいと考えています。具体的には、EVバスの供給、電池リース機能提供、エネルギーマネジメントを含めた包括的なサービスを提案することです。さらに、将来的には使用済み電池の再利用・再リースに関わるビジネスも視野に入れています。当社はこれらの取組みを、まずは欧米において開始し、そこからアジアへと広げていきます。

欧州及びインドにおけるZEV(Zero Emission Vehicle)事業

- モビリティ第一本部

当社が出資するポルトガルのCaetanoBus(以下、カエタノバス)は、2010年よりEVバスの開発に取り組んでおり、空港内乗客輸送のEVランプバス、欧州域内を中心にEV路線バス及びFC(燃料電池)路線バスを順次市場に導入し、脱炭素社会の実現に向けたオペレーションに合った最適なソリューションの提供を行っています。また、当社は、インドにおいて、2023年にEKA(エカ)のブランドで電動バス・電動小型商用車製造販売事業を展開しているPinnacle Mobility Solutions Private Limited(以下、Pinnacle Mobility)、River(リバー)のブランドで電動二輪車製造販売事業を展開しているWorld of River Limitedへ出資しました。Pinnacle Mobilityは、今後成長が見込まれるインドのEV需要創出に挑戦し、深刻なインドの大気汚染問題解決に貢献していきます。当社はモビリティ電動化及び脱炭素化を一層推進し、環境と調和した社会づくりに貢献していきます。

バイオディーゼル燃料ソリューション機器製造販売事業

- モビリティ第一本部

当社は、バイオディーゼル燃料(以下、BDF)100%で、内燃機関車両の走行を可能にする機器を製造・販売する米国企業Optimus Technologies(以下、Optimus社)に出資しました。BDFは軽油に代わる再生可能燃料として、脱炭素化に向けて活用が期待されていますが、高濃度で使用すると車両に不具合が生じるリスクが高まるため、従来は軽油にBDFを5-20%程度混合しての使用に留まり、脱炭素の効果は限定的でした。同社製品を用いてBDFを100%の濃度で使用することが可能となり、CO2排出の大幅な削減に寄与する他、寒冷地でも活用できること、車両の改造等を伴わずに軽油の走行へ切り替えも可能である点で、バッテリー式電気自動車トラックや水素燃料電池トラックにはない優位性を保有しています。また、Optimus社は、テレマティクス車両管理サポート提供、CO2削減レポートの発行、BDF供給ステーションのリース等、顧客がスムーズに脱炭素を実現するための総合的ソリューションを提供しており、当社は、同社と協力し、米国市場の他、アジア市場等においても同社製品・技術の導入を推進します。

産業オペレーション・オートメーション

- コーポレートディベロップメント本部

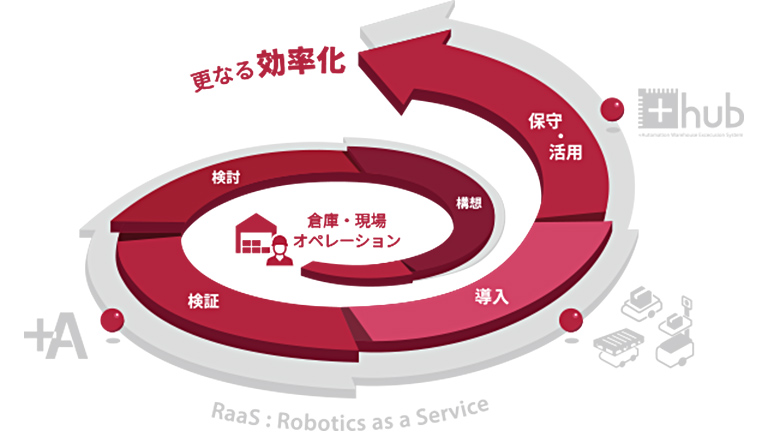

当社持分法適用会社であるプラスオートメーション株式会社(以下、+A)は、当社ネットワークを活用したロボット調達力や物流子会社の知見、JA三井リースグループのファイナンス、日本GLPグループのカスタマーネットワーク、株式会社豊田自動織機のエンジニアリングノウハウを活用し、消費者ニーズ多様化による業務の複雑化や人手不足といった物流倉庫現場の課題解決に取り組む物流ロボットサービス会社です。2025年5月現在、累計ロボット導入台数が6,000台を超える等サービス展開を加速、さらには、ロボットをはじめ、多様な物流機器やシステムの連携を可能とする独自開発システム「+Hub」の提供により、付加価値向上を図っています。

自宅にいながら欲しいモノがあたりまえのように届く時代において、サステナブルな物流サービスの構築は不可欠です。+Aは、現場に寄り添ったオペレーショナルデザイン、システム開発、活用支援を標準化・仕組み化しサブスクリプション型サービス「RaaS(Robotics as a Service)」を普及させることで、物流産業全体の高度化を実現しつつ、物流の最前線で働く人々にやりがいや喜びももたらしていきます。

エア・クオリティ

CCS事業への参画

- エネルギー第一本部

- エネルギー第二本部

- エネルギーソリューション本部

当社は自社保有資産のCO2削減に加えて、次世代E&Pビジネスの中核事業としてCCS as a Service(CCSaaS)事業の立上げ・推進に注力中です。当社の強みである石油・ガス上流事業の知見と広範なビジネスネットワークを活用できるCCS/CCSaaS事業をエネルギーソリューション領域の一つと位置づけており、欧州等先行するCO2の分離回収・貯留に係る事業開発の経験を梃子に、グローバルにCCS事業の立上げを進めています。

日本を含むアジア大洋州においては、関西電力株式会社、中国電力株式会社、UBE三菱セメント株式会社、株式会社レゾナックそれぞれとCCSの事業化調査に関する覚書を締結し、バリューチェーンを一気通貫した事業性等を調査・検討しています。マレーシアでは同国石油会社であるPETRONAS(ペトロナス)及びフランスTotalEnergiesと共にCO2貯留サイトの共同開発に関する契約を締結しました。マレー半島沖合で埋蔵量が減退するガス田及びその周辺地域の地下構造を対象に、CO2地下貯留に関する技術的な評価をもとにした開発計画の策定に加え、液化CO2船による輸送や港湾設備の設計等を含むロジスティクスの最適化に取り組んでいます。

また、2024年後半に最終投資決断を実行したインドネシア共和国 タングーLNG拡張開発プロジェクトは本邦を踏まえたアジア諸国に対するエネルギーの安定供給へ寄与することに加え、同国初の大規模CCUS(Carbon capture, utilization and storage)を備えたLNG事業でもあり、持続可能な形で脱炭素社会への移行に寄与する取組みです。

さらに、キャメロンLNGプロジェクトパートナーである米国Sempra Infrastructure、フランスTotalEnergies、及び三菱商事株式会社と共に、米国ルイジアナ州におけるCCSの事業化を目指し、Hackberry Carbon Sequestration,を実施主体とする共同調査に取り組んでいます。本プロジェクトは、主にキャメロンLNGプロジェクトから排出されるCO2を、同プロジェクト近接地に地中貯留するもので、LNG製造時に排出される温室効果ガスの削減に貢献します。また、本調査では、周辺の地域産業から排出されるCO2の受入れ、地中貯留の可能性も検討します。なお、調査開始に先立ち、2021年8月にはCCS事業予定地の圧入井掘削、及び年間200万トンのCO2貯留に関して米国環境保護庁宛に許認可を申請済みです。

引き続き、当社はCCSによる各企業から排出されるCO2の削減及び低炭素LNGの供給に貢献していきます。

CCU–米国でのCO2を有効活用したメタノールの製造

- ベーシックマテリアルズ本部

100%子会社MMTXを通じて出資する持分法適用会社のFairway Methanolにおいて、周辺プラントから排出される産業由来の二酸化炭素(CO2)を原料としたメタノールの製造を開始しました。最大で年間18万トンのCO2を有効利用してメタノールを年間13万トン増産します。これにより、メタノール年間製造能力は163万トンとなりました。本メタノールの増産は、CO2を回収・有効利用するCCU(Carbon Capture and Utilization)の取組みの一つで、CO2を資源と捉え素材や燃料に再利用することで、大気中への排出を抑制するカーボンリサイクルを実現するものです。これにより、三井物産はFairway Methanolでのバイオメタノール(マスバランス方式)やデンマークSolar Park Kassoでのe-メタノールと共に低炭素メタノールの製品ポートフォリオを拡充します。

グリーンビルディング

当社は、低環境負荷物件への投資と、保有物件の運用における環境・省エネルギー対策等を通じたエネルギー利用の効率化に取り組み、低環境負荷ポートフォリオの構築を目指しています。

Otemachi One(三井物産ビル及び Otemachi One タワー)

当社が保有するオフィスビルOtemachi One(三井物産ビル及び Otemachi One タワー)は、環境・社会への配慮がなされた不動産を評価する認証制度であるDBJ Green Building 認証のうち、「国内トップクラスの卓越した『環境・社会への配慮』がなされた建物」として認証が付与されています。

日本ロジスティクスファンド投資法人

- コーポレートディベロップメント本部

当社子会社の三井物産ロジスティクス・パートナーズ株式会社が運用する上場REIT・日本ロジスティクスファンド投資法人(以下、日本ロジ)は、53物件の物流施設を保有・運用しています(2025年3月末日時点)。

日本ロジでは物流施設の運用において、サステナビリティに関する取組みを積極的に推進しています。その活動に対する客観的な評価や認証を得ることで日本ロジのサステナビリティの取組みの立ち位置や課題を把握し取組みを一層深化させていけると考えており、グリーンビルディング認証の取得や第三者評価の評価向上に努めています。

外部認証等の取得

GRESBリアルエステイト評価

不動産会社・ファンドの環境・社会・ガバナンス(ESG)への配慮を測る年次のベンチマーク評価GRESBリアルエステイト評価において、日本ロジは2023年、最高位の「5スター」評価を取得しました。また、サステナビリティ推進のための方針や組織体制等を評価する「マネジメント・コンポーネント」と保有物件での環境パフォーマンスやテナントとの取組み等を評価する「パフォーマンス・コンポーネント」の双方において優れた参加者であることを示す「グリーンスター」の評価を7年連続で獲得しました。

SBT(Science-Based Targets)for SME認定

日本ロジはSCOPE1+2の温室効果ガス排出量削減目標を2030年度までに2021年度比42%削減、2050年度までにネットゼロを達成する目標を策定しています。これらのうち、2030年度までの温室効果ガス排出量の削減目標が、パリ協定に準じて「世界の気温上昇を産業革命前より2°Cを十分に下回る水準に抑え、また1.5°Cに抑えることを目指す」ための科学的な根拠に基づくものであるとして、国際機関SBTイニシアティブによる「SBT(Science-Based Targets)for SME」認定を2022年に取得しています。

グリーンファイナンス・フレームワーク評価

グリーンファイナンスによる資金調達を通じ、サステナビリティに関する取組みをより一層推進するとともに、ESG投資に関心を持つ投資家層の拡大を通じた資金調達基盤の強化を目指し、グリーンファイナンス・フレームワークを策定しています。なお、本グリーンファイナンス・フレームワークに対する第三者評価として、株式会社日本格付研究所(以下、JCR)より、「JCRグリーンファイナンス・フレームワーク評価」の最上位評価である「Green1(F)」の評価を取得しています。

グリーンビルディング認証取得

日本ロジは、低環境負荷物件への投資と、保有物件の運用における環境・省エネルギー対策等を通じたエネルギー利用の効率化に取り組み、低環境負荷ポートフォリオの構築を目指しています。また、日本ロジ自ら保有物件の再開発(OBR)を行う際には、再開発後にグリーンビルディング認証を取得する方針です。

グリーンビルディング認証取得割合(2025年3月末時点)

※下記表は横にスクロールしてご覧ください。

| 認証種別 | 物件数 | 賃貸可能面積 (m2) |

ポートフォリオ 面積割合 |

|---|---|---|---|

| CASBEE不動産評価認証*1 |

50 |

1,487,349.31 |

98.2% |

| BELS認証*2 |

25 |

716,850.89 |

47.3% |

| CASBEE建築(新築)評価認証*3 |

1 |

41,968.06 |

2.8% |

| グリーンビルディング認証取得割合 |

51 |

1,498,004.77 |

98.9% |

複数の認証を取得している物件があるため各認証種別の数値を合計しても「グリーンビルディング認証取得割合」の数値とは一致しません。

*1 CASBEEは、国土交通省の主導のもと、日本で開発・普及が進められている建築物の総合的な環境性能を評価するシステムです。CASBEE不動産評価認証は CASBEE-不動産で評価された建築物について、その評価内容を審査し、的確であることを第三者機関が認証する制度で、評価は4段階(S ランク:★★★★★~B ランク:★★)で表示されます。

*2 BELS認証は、建築物の省エネルギー性能を表示する第三者認証制度です。2016年4月より、建築物のエネルギー消費性能の向上に関する法律(建築物省エネ法)において、不動産事業者等は建築物の省エネ性能を表示するように努めることが求められています。具体的な表示方法は、建築物の省エネ性能表示のガイドラインに定められており、BELS認証は同ガイドラインに基づいて評価され、その評価は5段階(★~★★★★★)、2024年4月以降は7段階(レベル0~6)で表示されます。ZEB(ネット・ゼロ・エネルギー・ビル)とは、快適な室内環境を保ちながら、高断熱化・日射遮蔽、自然エネルギー利用、効率の高い設備により、できる限りの省エネルギーに努め、太陽光発電等によりエネルギーを創ることで、年間で消費する建築物のエネルギー量が大幅に削減され、エネルギー収支ゼロを目指した建築物です。BELS認証の評価制度において、その評価はZEB、Nearly ZEB、ZEB Ready、ZEB Orientedの4段階で表示されます。

*3 CASBEE建築(新築)評価認証は、建物の環境性能を評価し格付けするもので、省エネや省資源・リサイクル性能といった環境負荷削減の側面に加え、室内の快適性や景観への配慮も含めた建築物の環境性能を総合的に評価するシステムです。

投資法人みらい

- コーポレートディベロップメント本部

上場REIT・投資法人みらいの資産運用会社である当社関連会社の三井物産・イデラパートナーズ株式会社は、サステナビリティ基本方針に基づき、継続的なリアルエステイト評価への参加やグリーンファイナンス等のサステナビリティに関する施策を推進しています。

外部認証の取得

GRESBリアルエステイト評価

上場REIT・投資法人みらいは2024年に実施されたGRESBリアルエステイト評価において、総合スコアの相対評価によるGRESBレーティングで「4スター」の評価を、また、サステナビリティの推進方針や組織体制を評価する「マネジメント・コンポーネント」と保有物件での環境パフォーマンスやテナントとの取組みを評価する「パフォーマンス・コンポーネント」の双方において優れた参加者であることを示す「グリーンスター」の評価を、サステナビリティ情報開示の充実度を測るGRESB開示評価においても「Aレベル」の評価を取得しました。

環境認証の取得割合

ポートフォリオにおける環境認証の取得率は以下。

(2025年4月4日時点)

| 延床面積ベース |

|---|

| 69.0% |

投資法人みらいは、DBJ Green Building 認証を9物件、CASBEE不動産評価認証を5物件、また、BELS(建築物省エネルギー性能表示制度)認証を1物件で取得しています。

森林吸収源・排出権ビジネス

- エネルギーソリューション本部

農場の植生回復を通じたカーボンクレジットの創出・販売事業

当社は、オーストラリアの農場における植生回復を通じてカーボンクレジットの創出・販売を手掛けるClimate Friendlyに出資参画しています。

Climate Friendlyはオーストラリアにおける植生回復を通じたGHG削減事業を手掛けています。再生した農場が大気中のCO2を吸着し、そのGHG削減分を排出権として販売し、2023年までに3,000万トンのGHG削減を達成済みの同国最大規模の排出権デベロッパーです。また、同社が手掛ける農場の植生回復事業は、大気中のCO2吸収・固着のみならず、生態系や生物多様性の保護、土壌改善等の副次的効果が見込め、同国政府のGHG削減目標達成において重要な役割を担います。また、民間企業による排出削減のためのクレジット需要も足元伸びており、引き続き需要は堅調に伸びると予想されます。

適切な森林管理を通した森林由来J-クレジットの創出・活用事業

当社は気候変動の産業的解決を目指す取組みの一環として、国内における適切な森林管理によるJ-クレジット(森林J-クレジット)創出・販売事業に取り組んでいます。航空測量や衛星データの活用による大規模な森林J-クレジット創出を可能とすべく2019年より関係機関に制度改定への働きかけを実施し、日本全国45,000ヘクタールを有する当社社有林を皮切りに、事業化に着手しました。現在ではおかやまの森整備公社をはじめとする複数の林業公社・地方自治体との共同創出事業を推進しています。当社は約500万t-CO2(プロジェクト期間累計)超の森林J-クレジットのプロジェクト登録を完了しており、これは2024年10月末時点で登録済みの2050年度までの森林J-クレジット認証見込み総量の約6割のシェアに相当します。2023年より順次クレジット認証・発行の上、販売活動を開始しています。省エネ機器や再エネ導入等自社でのGHG削減努力の結果どうしても削減できない排出量に対するオフセットニーズを満たしカーボンニュートラル目標を達成する手段として、GHG排出企業に対して本J-クレジットを提供するだけではなく、本J-クレジット収益を適切な森林管理に活用することで、地域の森林資源の保護による森林の多面的価値向上、林業経営の活性化による森林経営課題の解決や地域経済活性化に資することを目指して、今後も積極的にクレジットの創出・販売活動に取り組みます。

資金調達

サステナビリティ・リンク・ローンの活用

当社は、持続可能な社会の実現に向けた取組みの一環として、サステナビリティ・リンク・ローン(SLL)を活用しています。本ローンには、気候変動対応に関連する主要なKPIを設定しており、これらの目標の達成状況に応じて融資条件が良化する仕組みとなっています。このようなファイナンス手法を通じて、環境課題への対応を企業経営に組み込み、持続可能性と企業価値の向上を両立させることを目指しています。