株式会社三井物産戦略研究所

ネット通販の成長と流通産業の変容

2017年6月6日

三井物産戦略研究所

産業調査第二室

高島勝秀

Main Contents

ネット通販市場では、最大手のグローバル企業アマゾンのほか、世界第2位の売り上げシェアを有する中国のアリババをはじめとする各国の地場企業も急成長しており、小売・流通産業全体に影響を及ぼしている。企業としては、両社のようにネット専業で創業した企業に加え、実店舗の事業からネット通販事業に参入したウォルマートやテスコ等の有力企業も存在感を高めており、実店舗を含めた小売業全体として厳しい競争環境下にある。本稿では、ネット通販の現状を整理した上で、今後ネット通販が小売・流通産業へ与える影響を展望する。

拡大するネット通販市場

英国の調査会社ユーロモニターによると、2016年の世界のネット通販の市場規模は1兆1,617億ドルで、ネット通販が小売全体に占める割合(ネット通販比率)は8.5%と、10年前の2.0%から急拡大している。同期間中、小売全体の市場規模が1.4倍となっているなかで、ネット通販は5.8倍と成長が著しい。国別に見ると、米国、中国、日本、英国が4大市場となっており、4カ国合計で小売全体では世界の約5割を占めているが、ネット通販では約7割となっている。

ネット通販比率の高い国としては、16.4%の韓国を筆頭に、13.9%の中国、13.4%の英国等が挙げられる。韓国ではインターネットやスマートフォンの急速な普及と並行してネット通販が広まったこと、中国では実店舗を展開するチェーン小売業が未発達であったこと、英国では従来から普及していたカタログ通販からネットへの移行が進んだことが、高いネット通販比率の要因と考えられる。

ネット通販の主要企業を見ると、世界14カ国でサイトを開設しているグローバル企業のアマゾンや、中国市場が大半であるものの東南アジアへの展開を模索しているアリババをはじめとする、ネット専業で創業した企業が中心であるが、小売世界最大手のウォルマートのように実店舗に加えてネット通販事業へ進出した企業も併存している(図表1)。新興国では、急速に市場が拡大しているインドの地場企業であるフリップカートやスナップディールが世界の売り上げ上位につけている。さらに、地域ごとに主役になりつつある企業も存在している。東南アジアではドイツのロケットインターネットによって設立されたLazada(ラザダ)が高いシェアを占めているが、2016年4月にアリババよって買収されている。中東の地場企業Souq.com(スーク)も中東諸国で高いシェアを占めているが、アマゾンが買収に向けた動きを見せている。

モール型に収れんするネット通販と競争の激化

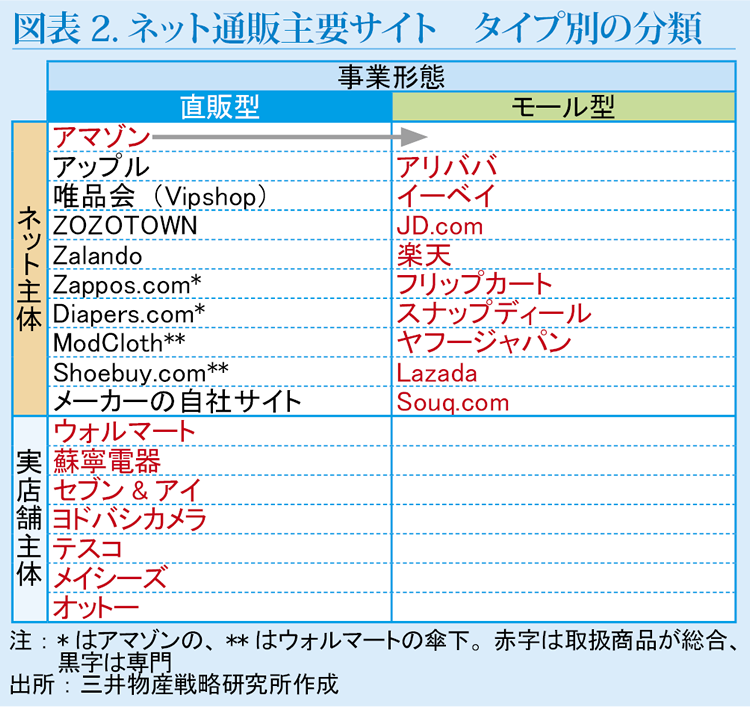

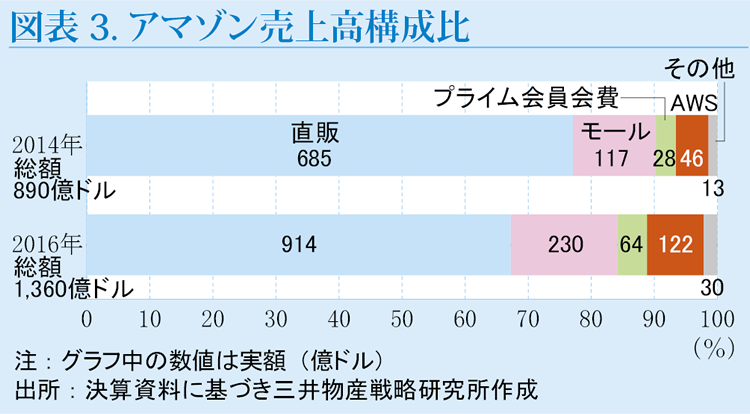

ネット通販は、一般的に、自社で商品を製造もしくは仕入れて販売を行う「直販型」と、多数の出店者を募って仮想ショッピングモールを構成し出店手数料等を収益源とする「モール型」に大別されるが、主要企業ではモール型が主流となっている(図表2)。モール型の優位性として、ITを活用することでサイト開設が可能なため市場への参入障壁が低いことや、出店店舗からの手数料収入等が安定的に入ることで収益性を確保しやすいこと、圧倒的に豊富な品ぞろえで実店舗との差別化が可能となることなどが挙げられる。直販型のネット通販は、実店舗との比較でいえば、モール型と同様、出店のための投資や人件費等を省くことができる点で有利である。しかしモール型と比べると、自ら在庫管理のコストと売れ残りのリスクを負担するため、ネット通販の利点である商品の多様性を追求すればするほど、高リスク・高コストの事業構造となる。かといって、品ぞろえを売れ筋に絞っていくと、ウォルマートやセブン&アイ等の実店舗の総合業態との差別化が難しくなり、価格競争に巻き込まれて、収益を確保することが困難になるという面もある。アマゾンは、書籍をネットで販売する専門店として1995年に創業し、徐々に取扱品目数を増やして総合直販型のネット通販サイトとなったが、ネット通販企業としては例外的である。現状では、実店舗を主力とする総合小売企業が、その延長線上で総合直販型のネット通販を行っているが、ネット通販を主力とする企業の上位ではアマゾンのみが直販型となっている。そのアマゾンも2000年からモール型を併設しており、近年では売り上げ全体に占めるモール型の比率が上昇し、直販型からモール型へのシフトが顕著となっている(図表3)。アマゾンは公表していないが、同社のネット通販の取扱額ではモール型が直販型を上回っているとみられている。

モール型のネット通販は、サービス分野におけるウーバーやAirbnbと同様に無数の供給者と需要者を結びつける「プラットフォーム」と位置付けられ、中小のメーカーやサービス業の事業機会を拡大する機能を果たす産業インフラとなっているが、企業間では激しい競争が繰り広げられている。米国ではアマゾンとイーベイ、中国ではアリババとJD.com、日本では楽天とヤフージャパン、インドでもフリップカートとスナップディールのように複数の有力企業が存在している。加えて、参入障壁が低いことから、新規企業の参入が相次ぐことも想定される。

実店舗との競合

ネット通販が拡大を続けることで、既存の小売・流通産業全体にも影響を与えている。ネット通販最大手アマゾンの2016年のネット通販の取扱額は約2,500億ドルと推計されているが、これは世界小売最大手のウォルマートの売上高4,813億ドルの約5割に相当する。また、ウォルマートもネット通販に参入しており、ネット通販事業の売上高は約250億ドルと、現状ではウォルマート全事業の売上高の約5%にすぎないものの、アマゾンの約1割に相当する規模となっている。製造小売の代表格であるGAPもネット通販に注力しており、売上高155億ドルのうち、ネット通販による売り上げは約30億ドルと全体の約20%となっている。これらの有力企業は、各社の主力である北米市場を中心に、ネットと実店舗の垣根を越えた競争を展開している。

激しい競争環境のもとでは、急成長を続けるネット通販企業も、収益性は限定的である。最大手アマゾンの北米事業(プライム会員の会費収入を含むネット通販事業)の営業収益は797億ドルと全事業の約6割を占めているが、営業利益は24億ドルで、営業利益率は3.0%と、ウォルマートの5.8%、GAPの7.7%等、他の小売業との比較で低位にとどまっている。加えて、海外のネット通販事業は赤字で推移している1。

流通産業は三つ巴の状態へ

小売市場における競争環境は、ネット通販を主力とする企業、実店舗を主力とする小売企業、そして自社で商品を製造し独自に販売を行うGAPやイケアのような「製造小売」企業による三つ巴の状態になっている。ネット通販は、圧倒的な品ぞろえの豊富さを競争力の中核に据えることになる。そのためには、消費者を惹きつけるだけでなく、プラットフォームの運営者として出店者を惹きつけることが求められる。そのためのモール型ネット通販のビジネスモデルは多様である。主な収益源を見ても、楽天等多くの企業は出店店舗からの出店料であるが、ヤフージャパンでは2013年10月から出店料を無料にし、サイトの広告掲載料を収益源としたことで出店店舗数を急増させている。またアリババでは、ネット通販に関する販促ツールの販売を収益源とすることで高い収益率を確保している。直販型のネット通販で創業したアマゾンは、物流や決算等のネット通販関連サービス(フルフィルメント)の機能を高めることで、モール型における競合他社との差別化を図る。しかし近時では、ネット通販企業においては、宅配コストの上昇が課題となっている。

他方、製造小売は、魅力的な商品の開発力が競争力の中核になる。製造小売は、アパレルのGAPやユニクロが典型だが、テスコやセブン&アイ等のPBもそれに含まれ、そうした独自商品を開発することで競争力を高めようとする動きが近年、広まっている。また、多くの企業が自社開発した商品を実店舗のみならず、ネットでも販売している。

それらに比べ、製造機能を持たず、商品を仕入れて売るという従来の実店舗を主力とする小売企業では、苦境に立たされる企業が多い。実店舗主体の企業は、大量仕入れのスケールメリットと、仕入れ値の安いところから商品を調達するグローバルソーシングの恩恵に基づく価格競争力が武器になる。しかし実際には、実店舗で現物を確認した商品を、低価格で販売している通販サイトで購入する購買行動「ショールーミング」に象徴されるように、価格の面でも多くの実店舗企業が優位性を持てないケースが多くなっている。スケールメリットを活かして成長を続けているのは、ウォルマートやドイツのハードディスカウンター2であるアルディやリドル等の一握りの企業に限られており、この強みを発揮できない企業の多くは、前述のテスコやセブン&アイのように製造小売化に生き残りの道を求めてきている。

今後の競合においては、力のない企業の淘汰が加速する一方で、製造小売がモール型ネット通販のプラットフォームを利用するような業態間の連携も想定される。また、中小あるいは新興企業を大手が買収するM&Aが生き残りの手段として活発化する可能性もあり、競争環境の変化は複雑な様相を呈するものと考えられる。

- アマゾンの利益の中核はAWS(アマゾン ウェブ サービス)に含まれるクラウドサービス事業であり、売上高では同事業の構成比は9%であるものの、営業利益の4分の3を占めている。

- ハードディスカウンターとは、PB主体の品ぞろえで総取扱商品数を絞りこんで低価格を訴求し、食料品や日用品を配送時の梱包箱のまま店内に配置して個々の商品を売る業態で、ドイツ発祥のアルディやリドルが欧州各国に展開している。